Das Wichtigste zur Berufsunfähigkeitsversicherung in Kürze

Wenn Sie jetzt oder in Zukunft arbeiten müssen, um Ihren Lebensunterhalt zu verdienen, ist eine zusätzliche Absicherung Ihrer Arbeitskraft unerlässlich.

Denn die staatliche Absicherung in Deutschland ist viel zu gering. Je mehr Sie verdienen und je länger Sie krank bleiben, desto größer sind die finanziellen Einbußen.

Die beste Möglichkeit zur Absicherung der Arbeitskraft bietet die Berufsunfähigkeitsversicherung. Denn sie versichert ganz konkret den zuletzt ausgeübten Beruf mit seinen Tätigkeiten. Sind Sie darin zu mindestens 50 Prozent eingeschränkt, zahlt sie Ihnen eine Rente. Dabei ist es egal, ob Sie wegen eines Unfalls oder einer Krankheit nicht mehr so arbeiten können wie bisher.

Deshalb gilt die BU-Versicherung neben der Privathaftpflichtversicherung als die wichtigste Versicherung für Privatpersonen.

Am günstigsten ist der Abschluss in jungen Jahren. Mit 40 oder 50 Jahren ist es auch noch möglich, man muss nur gesund genug sein.

Die Preise sind unterschiedlich. Die Versicherungsbedingungen sind schwer verständlich. Und wenn Sie beim Abschluss falsche oder unvollständige Angaben machen, kann sich das auch in vielen Jahren noch bitter rächen, wenn Sie Ihre BU-Versicherung in Anspruch nehmen müssen.

„In meinem Fall kamen schwierige Zeiten und in vielen Fällen zeigt sich erst dann wirklich, ob man einen verlässlichen Partner an seiner Seite hat. Das kann ich für Herrn Helberg und sein Team ohne Einschränkungen bestätigen. (…) Ich bin davon überzeugt, dass das professionelle Vorgehen auch in der schwierigen Phase maßgeblich dazu beigetragen hat, dass mir eine BU-Rente bewilligt wurde.“

Sebastian *), Banker, Mitte 40, berufsunfähig wegen Post-Covid-19, auf ProvenExpert.

Die Versicherung zahlt sowieso nicht?

Erleben Sie in diesem Video unsere ersten 3,5 Monate des Jahres 2024 komprimiert auf 1,5 Minuten!

Bevor die Versicherung zahlen kann, muss man sie abgeschlossen haben.

So wie Mark *), Student der Physik, boxt gerne:

Mark, 19 Jahre beim Abschluss seiner BU. Hat 1.500 Euro BU-Rente versichert.

Die Herausforderung bestand beim Physik-Studenten Mark darin, dass er einige inzwischen beschwerdefreie Vorerkrankungen angeben musste. So z.B. eine Nadelphobie, eine skoliotische Fehlhaltung und eine Verkürzung der hüftumgreifenden Muskulatur. Es bestanden noch beidseitige Knickfüße und Heuschnupfen.

Eine weitere Herausforderung bestand in seinem Lieblingssport Boxen, den er dreimal wöchentlich ausübte.

Eine anonyme Risikovoranfrage hatte zum Ergebnis, dass die meisten Versicherer mehrere Vorerkrankungen nicht versichern und wegen des Boxen mehr Geld nehmen wollten.

Nach einigen Verhandlungen konnten wir erreichen, dass die Allianz Mark zu normalen Konditionen versicherte. Alle angegebenen Vorerkrankungen und das Boxen sind also zum normalen Preis versichert.

Mark war happy. (Wir auch. 😉 )

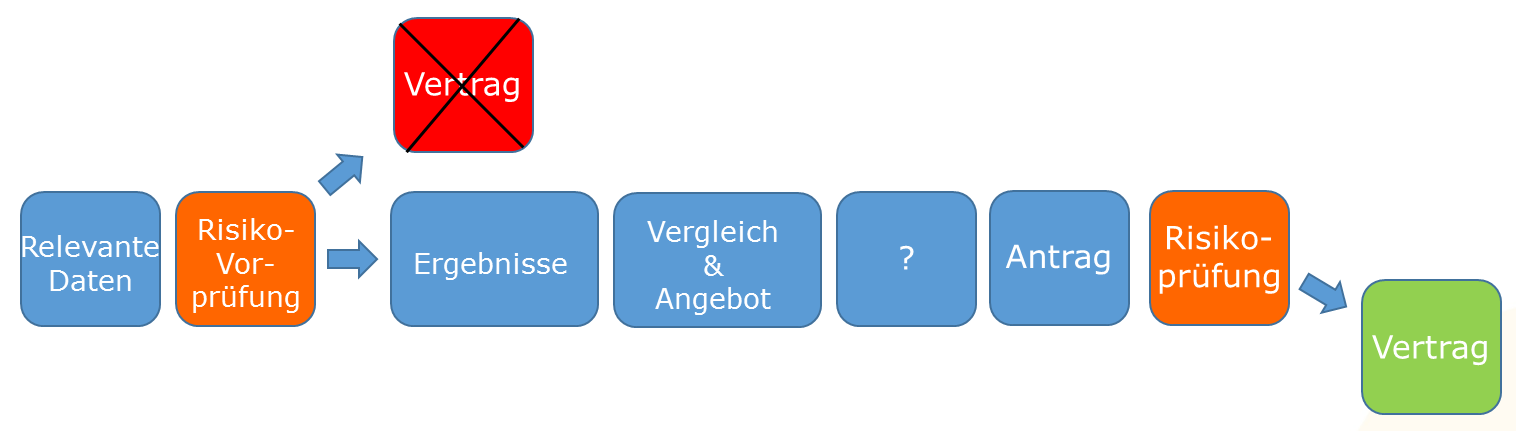

So unterstützen wir Sie bei der Berufsunfähigkeitsversicherung

- Wir analysieren Ihre Ausgangssituation und überprüfen auf Wunsch auch Ihre bestehende Berufsunfähigkeitsversicherung im Rahmen des kostenlosen Vertrags-Checks;

- Bei der Aufarbeitung Ihrer Gesundheitshistorie helfen wir Ihnen einschließlich Sichtung Ihrer Krankenkassenauskunft und Patientenakte, insbesondere auch bei Abrechnungsdiagnosen;

- Wir führen intern eine Einschätzung Ihrer Versicherbarkeit durch, basierend auf Ihren Angaben zu Beruf, Hobbys und Vorerkrankungen;

- Sie bekommen bei uns als freie Versicherungsmakler kostenlos zuverlässige anonyme Risikovoranfragen von mehreren Versicherern, damit Sie beim Abschluss keine unerwarteten Überraschungen erleben;

- Wenn es für Sie sinnvoll ist, suchen wir nach passenden Angeboten für eine „Berufsunfähigkeitsversicherung ohne Gesundheitsfragen„;

- Auch nach dem Abschluss betreuen wir von uns vermittelte Verträge kontinuierlich weiter und weisen Sie auf wichtige Fristen hin.

- Selbst wenn Sie berufsunfähig werden, sind wir weiterhin für Sie da und unterstützen Sie selbstverständlich. So haben in den vergangenen 20 Jahren 9 von 10 unserer berufsunfähigen Kundinnen und Kunden im Leistungsfall ihre Berufsunfähigkeitsrente bekommen.

Inhaltsverzeichnis

Übersicht

- Das Wichtigste zur Berufsunfähigkeitsversicherung in Kürze

- So unterstützen wir Sie bei der Berufsunfähigkeitsversicherung

- I. Basics zur Berufsunfähigkeitsversicherung

- 1. Wie funktioniert eine Berufsunfähigkeitsversicherung?

- 2. Für wen ist eine Berufsunfähigkeitsversicherung sinnvoll?

- 3. Was sind die Ursachen für Berufsunfähigkeit?

- 4. Wann leistet eine BU?

- 5. Was kostet eine Berufsunfähigkeitsversicherung?

- 6. Was passiert mit der Berufsunfähigkeitsversicherung, wenn man sie nicht in Anspruch nimmt?

- 7. Bleibt man weiter versichert, wenn man nur vorübergehend berufsunfähig ist?

- 8. Alternativen zur Berufsunfähigkeitsversicherung

- II. Wichtiges zur Auswahl und Vertragsgestaltung

- 1. Vertragsformen: SBU, BUZ, Kombiverträge, Startertarife

- 2. Wie hoch sollte die Berufsunfähigkeitsrente sein?

- 3. Wie lange sollte man eine Berufsunfähigkeitsversicherung abschließen?

- 4. Warum Nachversicherungsgarantie und Dynamik?

- 5. Sinnvolle Zusatzbausteine: AU-Leistung und Leistungsdynamik

- 6. Ratings, Rankings, Tests

- 7. Berufsunfähigkeitsversicherung ohne Gesundheitsfragen?

- 8. Diese acht K.O.-Kriterien schützen Sie vor einer schwachen BU-Versicherung

- 9. Wie wirkt sich Sport als Hobby auf die Berufsunfähigkeitsversicherung aus?

- 10. Welche Berufsunfähigkeitsversicherung ist die Beste?

- III. Das Wichtigste vor dem Abschluss einer Berufsunfähigkeitsversicherung

- 1. Den „BU-GAU“ vermeiden

- 2. Gesundheitshistorie aufarbeiten

- 3. Fragen in Ruhe lesen und beantworten

- 4. Manchmal hilft nur eine Tätigkeitsbeschreibung

- 5. Bei Sportarten und Freizeitaktivitäten aufpassen

- 6. Bei Vorerkrankungen und dem kleinsten Zweifel: Anonyme Risikovoranfrage

- 7. So gehen Sie am besten vor: Ratgeber „Mit Strategie zur Berufsunfähigkeitsversicherung“

- IV. Nach dem Abschluss nicht vergessen

- V. Wenn Sie berufsunfähig werden (Leistungsfall Berufsunfähigkeitsversicherung)

- VI. Warum Helberg für die Berufsunfähigkeitsversicherung?

- VII. Anfrage, Kontakt, Beratung zur Berufsunfähigkeitsversicherung

Ich mag keine Versicherungsmakler und interessiere mich nicht für Versicherungen. Das habe ich Herrn Helberg ehrlich kommuniziert und es wäre sehr leicht gewesen, mir einfach irgendetwas anzudrehen, damit das Thema für mich schnell gegessen ist. Stattdessen hat Herr Helberg meine bereits bestehende BU gewissenhaft überprüft und mich extrem vernünftig und fair beraten. Hier geht es nicht wie so oft darum, einem schnell etwas anzudrehen und am besten noch drei Geldanlage-(Verbrennungs)-Optionen oben drauf. Durch seine ehrliche Beratung hat Herr Helberg (vorerst) nichts an mir verdient. Durch wärmste Empfehlung an Freunde und Familie wird sich das aber anderweitig ergeben. Das ist eine deutlich nachhaltigere Herangehensweise als das sonst übliche Andrehen eines Tarifs, der beim Versicherten ein schales Gefühl hinterlässt. Vielen Dank für Ihre Zeit und Aufrichtigkeit!

Dr. Anna S, Ärztin, Mitte 30, ist mit ihrem bestehenden BU-Vertrag besser dran als mit einem Neuabschluss, auf ProvenExpert.

I. Basics zur Berufsunfähigkeitsversicherung

Hinweis: Alle Infos beziehen sich ausschließlich auf die Situation in Deutschland.

1. Wie funktioniert eine Berufsunfähigkeitsversicherung?

Ihre Arbeitskraft ist vielleicht das Wertvollste, was Sie haben: Wenn Sie 4.000,- Euro im Monat verdienen und noch 35 Jahre lang arbeiten müssen, ergibt das eine Summe von 1,68 Millionen Euro.

Vor den finanziellen Folgen des Verlusts der Arbeitskraft schützt Sie am besten eine Berufsunfähigkeitsversicherung (BU). Sie zahlt eine Berufsunfähigkeitsrente, wenn Sie Ihren Beruf zu mindestens 50 Prozent nicht mehr ausüben können. Egal, welcher Beruf das beim Eintritt der Berufsunfähigkeit ist.

Solange Sie berufsunfähig sind, müssen Sie keine Beiträge mehr zahlen. Werden Sie wieder gesund, stellt die Versicherungsgesellschaft die Rentenzahlungen ein. Ihr Versicherungsschutz bleibt aber bestehen, denn Sie könnten einen Rückfall erleiden. Oder Sie werden aus einem anderen Grund erneut berufsunfähig. Wenn Sie nicht mehr berufsunfähig sind, müssen Sie wieder Beiträge zahlen.

In guten Verträgen kann kein Versicherer von Ihnen verlangen, dass Sie eine andere vergleichbare Tätigkeit ausüben. Das wäre eine abstrakte Verweisung. Die meisten Versicherungsgesellschaften verzichten inzwischen in aktuellen Tarifen darauf.

In welcher Höhe und für welchen Zeitraum Sie sich versichern möchten, können Sie mit dem Anbieter aushandeln. Davon hängen auch die Kosten ab. Jeder Versicherer hat seine eigenen Richtlinien.

Erklärvideo „Warum eine Berufsunfähigkeitsversicherung?“

2. Für wen ist eine Berufsunfähigkeitsversicherung sinnvoll?

Wenn Sie arbeiten müssen, um Ihren Lebensunterhalt zu verdienen, brauchen Sie eine Berufsunfähigkeitsversicherung. Denn wenn Sie dauerhaft zu krank werden, um arbeiten zu können, ist die staatliche Absicherung unsicher und viel zu gering.

Je länger Sie nicht arbeiten können, desto größer sind Ihre finanziellen Einbußen. Je höher qualifiziert Sie sind und je mehr Sie verdienen, desto tiefer ist der finanzielle Absturz.

Etwa jeder vierte Erwerbstätige wird im Laufe seines Erwerbslebens berufsunfähig. Manchmal nur für wenige Monate oder Jahre. Oft für den Rest des Berufslebens.

Dazu haben wir 2021 exklusiv Zahlen eines der größten deutschen Lebensversicherer veröffentlicht. Danach sind mehr als ein Drittel der Berufsunfähigen auch nach 10 Jahren noch berufsunfähig. Mehr dazu unter Die meisten BU-Leistungsfälle laufen bis zum (bitteren) Ende.

a) Arbeitnehmerinnen und Arbeitnehmer

Seit dem Jahr 2001 gibt es für Arbeitnehmer*innen, die nach 1960 geboren sind, keine gesetzliche, staatliche Berufsunfähigkeitsrente mehr. Stattdessen können Sie bei der Deutschen Rentenversicherung eine sogenannte Erwerbsminderungsrente beantragen, wenn Sie dauerhaft zu krank zum Arbeiten sind.

Diese bekommen Sie aber nur, wenn Sie in keinem Beruf mehr arbeiten können. Welchen Beruf und welche Qualifikation Sie haben, spielt dabei keine Rolle. Im Jahr 2022 bekamen neue Erwerbsminderungsrentner*innen durchschnittlich 950,- Euro Erwerbsminderungsrente ausgezahlt. Allerdings lehnt die Deutsche Rentenversicherung rund die Hälfte der Anträge auf diese Rente ab.

b) Selbstständige

Es gibt Selbstständige, die in der Deutschen Rentenversicherung pflichtversichert sind. Für sie gilt das, was oben bei Arbeitnehmer*innen steht.

Selbstständige, die nicht Pflichtmitglied in der Deutschen Rentenversicherung sind, müssen komplett selbst vorsorgen. Auch für den Fall, dass sie dauerhaft zu krank zum Arbeiten werden. Eine private BU-Versicherung ist dafür oft am besten geeignet. Allerdings sollte man hier zum Beispiel auf die Umorganisationsklausel achten.

c) Freiberuflerinnen und Freiberufler

Freiberufler*innen sind meistens einer Kammer zugehörig und müssen einen Beitrag in das entsprechende Versorgungswerk ihrer Kammer einzahlen. Das gilt zum Beispiel für Ärztinnen und Ärzte, Architektinnen und Architekten, Rechtsanwältinnen und Rechtsanwälte, Steuerberaterinnen und Steuerberater.

Zu den Leistungen der Versorgungswerke gehört zwar auch eine Berufsunfähigkeitsrente. Diese wird jedoch in der Regel nur dann gewährt, wenn der Beruf aus gesundheitlichen Gründen vollständig aufgegeben werden musste. Eine private Berufsunfähigkeitsversicherung zahlt dagegen bereits bei einer Minderung von 50 Prozent die volle Berufsunfähigkeitsrente.

d) Beamtinnen und Beamte

Beamtinnen und Beamte sind wohl von allen Berufsgruppen am besten gegen die Folgen längerer Krankheit abgesichert. Allerdings erst nach einer Wartezeit von fünf Jahren. Und nie vollständig.

Ihre BU-Versicherung sollte möglichst eine Dienstunfähigkeitsklausel enthalten. Denn diese „DU-Klausel“ macht aus der Berufsunfähigkeitsversicherung eine Dienstunfähigkeitsversicherung. Die entsprechenden Anbieter orientieren sich dann mehr oder weniger an der Entscheidung des Dienstherrn. Jedenfalls soweit es um die vorzeitige Versetzung in den Ruhestand aus gesundheitlichen Gründen geht.

e) Studentinnen und Studenten

Studierende verdienen in der Regel noch kein eigenes Geld. Aber auch sie können schon so schwer erkranken, dass sie später ihren angestrebten Beruf nicht mehr ausüben können. Denken Sie an Multiple Sklerose oder auch an psychische Erkrankungen.

Gegen die finanziellen Folgen sind sie überhaupt nicht abgesichert. Für Studierende geht es beim Thema BU also in erster Linie darum, ihr zukünftiges Einkommen abzusichern. Und zwar so lange, wie sie nicht zu viele schwerwiegende Vorerkrankungen haben. Da die Kosten eines Vertrages auch vom Alter beim Abschluss abhängen, gilt: Je früher, desto günstiger.

f) Azubis

Auszubildende (Azubis) sind trotz Beitragszahlung in die Deutsche Rentenversicherung nur gegen Arbeitsunfälle und Berufskrankheiten versichert. Für Freizeitunfälle und Krankheiten, die nicht als Berufskrankheit anerkannt sind, erhalten Auszubildende keine Erwerbsminderungsrente.

Deshalb ist eine BU-Versicherung für Auszubildende so wichtig. Denn sie zahlt, wenn ein Unfall oder eine Krankheit dazu führt, dass Auszubildende ihre Ausbildung abbrechen müssen. Und wie bei Studierenden gilt: Je früher, desto günstiger.

g) Schülerinnen und Schüler

Für Schülerinnen und Schüler ist das Thema Beruf und Versicherung natürlich noch weit weg. Dennoch gibt es mindestens drei gute Gründe, warum eine BU-Versicherung für Schülerinnen und Schüler sinnvoll sein kann:

- Wenn man Pech hat, kann ein Unfall oder eine schwere Krankheit schon in jungen Jahren den weiteren Berufsweg erschweren;

- Andererseits ist eine gute Gesundheitshistorie in jungen Jahren ohne schwere Vorerkrankungen eine große Chance auf einen umfassenden Versicherungsschutz;

- Strebt die Schülerin oder der Schüler einen handwerklichen, sozialen oder künstlerischen Beruf an? Dann ist der Abschluss einer Berufsunfähigkeitsversicherung während der Schulzeit / vor dem Abitur leider oft die letzte Chance auf bezahlbare Beiträge.

h) Machen Sie den Test!

Sie fragen sich jetzt, ob eine Berufsunfähigkeitsversicherung für Sie sinnvoll ist? Extra dafür haben wir ein Tool entwickelt.

Machen Sie hier kostenlos und anonym den Test!

3. Was sind die Ursachen für Berufsunfähigkeit?

Grundsätzlich spielt es für die Berufsunfähigkeitsversicherung keine Rolle, ob eine Krankheit oder ein Unfall dazu führt, dass man seinen Beruf nicht mehr ausüben kann.

Es spielt keine Rolle, ob es sich um einen Freizeitunfall oder einen Berufsunfall handelt. Es spielt grundsätzlich auch keine Rolle, um welche Krankheit es sich handelt. Und es gibt keine Liste der versicherten Krankheiten, da grundsätzlich alle Krankheiten versichert sind.

Es sei denn, die Krankheit bestand bereits bei Vertragsabschluss und wurde ausdrücklich vom Versicherungsschutz ausgeschlossen. Oder es liegt ein besonderer Grund vor, wie z.B. eine vorsätzlich herbeigeführte Krankheit.

a) Die häufigsten Ursachen können jeden in jedem Beruf treffen

Das Analysehauses Morgen & Morgen veröffentlicht jedes Jahr eine Statistik zu den Ursachen von Berufsunfähigkeiten. So sieht die aktuellste Statistik aus.

- Laut dieser Statistik von Morgen & Morgen für das Jahr 2023 (veröffentlicht im April 2024) sind Nerven- und psychische Erkrankungen mit einem Anteil von 34 Prozent mit großem Abstand der Hauptauslöser von Berufsunfähigkeit. Mehr als jeder Dritte, der Leistungen aus der Berufsunfähigkeitsversicherung erhalten hat, bekam sie also deswegen.

- Rund 19 Prozent, also fast jeder Fünfte, war am Skelett- und Bewegungsapparat erkrankt.

- 17 Prozent der Betroffenen waren wegen Krebs zu krank zum Arbeiten.

- Nur 6 Prozent mussten wegen des Herz- und Kreislaufsystems dauerhaft aus dem Beruf ausscheiden.

- Für knapp 16 Prozent galten „sonstige Gründe“ als Auslöser der Berufsunfähigkeit. Das können z.B. Erkrankungen der Augen, ein Tinnitus oder schwerste Erkrankungen wie Multiple Sklerose oder Chorea Huntington sein.

- Unfälle machten lediglich rund 7 Prozent der Fälle von Berufsunfähigkeiten aus.

Es mag in Bürojobs weniger Erkrankungen des Bewegungsapparates geben. Aber mit einer ernsten psychischen Erkrankung oder Krebs kann man wohl in keinem Beruf mehr arbeiten. In einem Bürojob mit viel Bildschirmarbeit kann man auch schon wegen einer Augenkrankheit berufsunfähig werden.

Herr Helberg hat mich mehrere Jahre dabei begleitet eine Berufsunfähigkeitsversicherung zu bekommen und den Leistungsantrag zu stellen, der erfolgreich war. Ich konnte ihn dabei ständig telefonisch oder per Mail um Rat fragen und die Antwort kam immer unglaublich schnell. Er meldete sich sogar aus eigener Initiative wenn er merkte, dass ich recht lange brauchte. Bei allen Unterlagen und langen Texten verlor er nie den Überblick und stand mir stets zur Seite. Ich habe so ein Engagement wirklich selten irgendwo gesehen.

Yuna, Anfang 30, Industriekauffrau, berufsunfähig wegen somatoformer Störungen und Depressionen, auf Google

b) BU-Versicherung und Corona

Weil grundsätzlich alle Krankheiten im Rahmen einer Berufsunfähigkeitsversicherung versichert sind, gilt das auch für neue Krankheiten. So, wie jetzt bei Corona / COVID-19 mit Long-COVID-19 oder Post-COVID-19. Oder falls ein Impfschaden tatsächlich zu einer Berufsunfähigkeit führen würde.

Sie können bei wohl allen Versicherern auch noch dann eine Berufsunfähigkeitsversicherung abschließen, wenn Sie eine Corona-Infektion hatten. Dafür ist Voraussetzung, dass Sie bereits seit ein paar Monaten keine Symptome mehr haben und wieder normal arbeiten.

Wir haben auch bereits erste Kunden, die wegen Long-Covid-19 oder Post-Covid-19 ihre Berufsunfähigkeitsrente beantragen mussten. Zum Beispiel hier der Fall von Sebastian: Berufsunfähig wegen Post-Covid: Alte Leipziger zahlt 58.000 Euro plus Rente.

c) BU-App: Wie gefährdet sind Sie, berufsunfähig zu werden?

4. Wann leistet eine BU?

Damit eine gute BU-Versicherung zahlt, müssen folgende Voraussetzungen erfüllt sein: Sie müssen in Ihrem zuletzt ausgeübten Beruf

- mindestens 6 Monate lang

- wegen einer ärztlich festgestellten Krankheit, einer Körperverletzung (z.B. durch einen Unfall), oder Kräfteverfalls

- außerstande sein, Ihren Beruf zu mehr als 50 Prozent auszuüben.

50 Prozent Berufsunfähigkeit bedeutet nicht einfach, dass man die Hälfte der Arbeitszeit nicht mehr arbeiten kann. Das ist zwar ein Anhaltspunkt. Entscheidend ist aber, dass Sie die prägenden Tätigkeiten Ihres Berufs zu 50 Prozent nicht mehr ausüben können.

Übrigens: Trotz Berufsunfähigkeit können Sie weiterhin in Ihrem zuletzt ausgeübten Beruf in geringerem Umfang arbeiten – wenn es Ihre Gesundheit zulässt.

Nur wenn Sie freiwillig einen vergleichbaren Beruf in ähnlicher Lebensstellung ausüben und wieder mehr als 80 Prozent Ihres Einkommens des bisherigen Berufs verdienen, gelten Sie in den meisten Tarifen nicht (mehr) als berufsunfähig. Da Sie in diesem Fall bereits eine bestimmte andere Tätigkeit konkret ausüben, spricht man von einer konkreten Verweisung. Der BU-Versicherer muss dann nicht (mehr) leisten.

Wenn Sie Ihre Berufsunfähigkeitsrente beantragen, beginnt die Versicherungsgesellschaft mit einer umfangreichen Leistungsprüfung. Dazu gehört auch die Prüfung, ob Sie im Antrag alle Angaben vollständig und richtig gemacht haben.

Auch deshalb kann es mehrere Monate, manchmal sogar ein Jahr dauern, bis der Versicherer die Berufsunfähigkeit anerkennt und eine Leistung erbringt. Ist dies der Fall, zahlt der Versicherer bei einem guten Vertrag rückwirkend ab Beginn der Berufsunfähigkeit.

Sie machen nichts falsch, wenn Sie mit einer Bearbeitungszeit von 6 Monaten rechnen.

5. Was kostet eine Berufsunfähigkeitsversicherung?

Der Beitrag einer Berufsunfähigkeitsversicherung hängt von vielen Faktoren ab: Vom Alter bei Abschluss der Versicherung, von der Vertragslaufzeit, von der Höhe der abzusichernden Berufsunfähigkeitsrente und vom Beruf.

Aber auch von Zuschlägen wegen Vorerkrankungen oder gefährlicher Hobbys und von Zusatzleistungen wie Wiedereingliederungshilfen oder einer garantiert steigenden BU-Rente. Und natürlich von der Qualität der Versicherungsbedingungen.

Wie stark sich der Beruf allein auswirkt, sehen Sie unten in unserer Tabelle der gefährlichsten und ungefährlichsten Berufe.

Wir haben alle Berufe für einen 30-Jährigen berechnet, der eine monatliche Berufsunfähigkeitsrente von 1.500 Euro bis zum Alter von 65 Jahren absichern will. Ob Mann oder Frau spielt keine Rolle. Alles ohne Extras, ohne Qualitätsansprüche. Angegeben sind die gerundeten zu zahlenden Monatsbeiträge in Euro. Berechnet mit der Vergleichssoftware von Morgen & Morgen. Stand Februar 2024.

Kosten einer BU für die gefährlichsten und ungefährlichsten Berufe

| Beruf | teuerster Anbieter | billigster Anbieter |

|---|---|---|

| Gerüstbauer | 468 (417) | 200 (162) |

| Dachdecker | 468 (417) | 188 (162) |

| Bergleute | 468 (417) | 138 (162) |

| Pflasterer | 396 (424) | 163 (153) |

| Fleischwarenhersteller | 352 (392) | 103 (139) |

| Estrichleger | 468 (424) | 159 (139) |

| Fliesenleger | 468 (424) | 159 (139) |

| Zimmerer | 468 (417) | 137 (139) |

| Maurer | 468 (417) | 177 (139) |

| Stukkateure | 468 (417) | 134 (139) |

| Sprengmeister | 468 (417) | 163 (206) |

| Isolierer | 343 (392) | 136 (119) |

| Bauhilfsarbeiter | 468 (424) | 195 (206) |

| Bäcker | 352 (340) | 140 (139) |

| Stauer | 396 (356) | 154 (153) |

| Kapitäne | 272 (223) | 78 (58) |

| Manager | 235 (239) | 48 (47) |

| Architekten | 143 (143) | 41 (33) |

| Vermessungsingenieure | 158 (143) | 40 (42) |

| Apotheker | 158 (143) | 35 (33) |

| Verbandsleiter | 257 (212) | 41 (42) |

| Gießerei-Ingenieur | 158 (143) | 44 (42) |

| Tierärzte | 235 (212) | 41 (45) |

| Rechtsvertreter | 158 (143) | 37 (33) |

| Fertigungsingenieure | 158 (143) | 37 (42) |

| Chemiker | 253 (212) | 37 (33) |

| Maschinenbauingenieur | 158 (143) | 36 (36) |

| Physiker | 158 (145) | 37 (33) |

BU Rechner (Preisvergleich)

Was eine Berufsunfähigkeitsversicherung für Sie kostet, können Sie ganz einfach, anonym und kostenlos mit unserem BU Rechner selbst berechnen. Die Werte stammen direkt von den Servern von bis zu 20 Lebensversicherungsgesellschaften.

Was tun, wenn das BU-Angebot zu teuer ist?

Vielleicht sind Sie überrascht, wie viel eine gute Berufsunfähigkeitsversicherung kostet. Das kann ein Hinweis darauf sein, wie riskant Lebensversicherer Ihren Beruf einschätzen.

Zum Glück gibt es einige Stellschrauben, an denen man drehen kann, um die Prämie zu senken. So müssen Sie nicht auf einen Vertrag mit schlechteren Bedingungen ausweichen.

Man kann beispielsweise die Beiträge jährlich zahlen, oder die garantierte Rentensteigerung reduzieren. Oder eine Karenzzeit vereinbaren, die BU-Rente zu Beginn niedriger wählen. Oder die Versicherungsdauer verkürzen (nicht die Leistungsdauer!). Gerade in dieser Situation ist eine gute Beratung viel wert.

Austausch von Dokumenten und Informationen sehr bequem über das Online-Portal, schnelle Antworten und Gespräche über Video-Call bei Bedarf haben mir das Abschließen meiner Berufsunfähigkeitsversicherung sehr einfach gemacht.

Franziska B., 28, Software Developer, auf Google.

6. Was passiert mit der Berufsunfähigkeitsversicherung, wenn man sie nicht in Anspruch nimmt?

Wenn Sie Ihre BU nicht in Anspruch nehmen, gibt es in der Regel kein Geld zurück. Es sei denn, Sie zahlen einen höheren Beitrag, als die Versicherungsgesellschaft für die Deckung benötigt. Also einen Mehrbeitrag. Das nennt man manchmal „Berufsunfähigkeitsversicherung mit Beitragsrückgewähr“.

Oder Sie zahlen freiwillig den vollen Garantiebeitrag statt des niedrigeren Nettobeitrags. Bruttobeitrag, Nettobeitrag, Garantiebeitrag, Zahlbeitrag – was ist das?

Nur so kann der Versicherer Geld für Sie ansparen und bei Vertragsende auszahlen. Aber eigentlich ist es wie bei einer Gebäudeversicherung: Wenn das Haus nicht brennt, gibt es kein Geld zurück.

7. Bleibt man weiter versichert, wenn man nur vorübergehend berufsunfähig ist?

Ja, wenn Sie nur vorübergehend für einige Monate oder Jahre berufsunfähig sind, läuft der Vertrag danach weiter. Sie müssen wieder Beiträge zahlen und bleiben bis zum Ende der vereinbarten Versicherungsdauer versichert. Bei einigen Versicherern ist dann keine Nachversicherung oder Dynamik mehr möglich.

Beim Versicherungsmakler „um die Ecke“ musste ich feststellen, dass etwas weitergehende Fragen nur oberflächlich beantwortet werden konnten. Nachdem ich im Internet auf mehrere fundierte Artikel zum Thema BU von Herrn Helberg gestossen bin, war ich von seiner Expertise überzeugt. Im Verlauf der Beratung bis hin zum Abschluss hat sich dieser erste Eindruck schnell bestätigt und nun bin ich schon seit bald fünf Jahren im Besitz einer vernünftigen BU-Police, die mich als Familienvater ruhiger schlafen lässt. Ergänzend habe ich bei Herrn Helberg auch eine Grundfähigkeitsversicherung abgeschlossen, da es in meinem speziellen Fall einfach Sinn macht.

T.G., Mitte Vierzig, Betreuer, auf ProvenExpert.

Bei Herrn Helberg wird Sorgfalt groß geschrieben, der Kontakt ist auch persönlich sehr angenehm und freundlich.

Man ist in guten Händen. Klare Empfehlung!

8. Alternativen zur Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung ist nicht nur die beste, sondern auch die einzige Versicherung gegen die finanziellen Folgen einer Berufsunfähigkeit. Es gibt aber noch weitere Möglichkeiten, sich gegen die finanziellen Folgen einer Krankheit oder eines Unfalls abzusichern.

a) Krankentagegeldversicherung

Eine Krankentagegeldversicherung ist für Arbeitnehmer*innen, Selbstständige und Freiberufler*innen sinnvoll. Sie zahlt für jeden Tag der Krankschreibung einen festgelegten Betrag: das Krankentagegeld.

Sie allein reicht aber nicht aus, um die Arbeitskraft abzusichern. Denn arbeitsunfähig ist man nur vorübergehend. Wird man nicht gesund, endet die Krankschreibung, endet das Krankentagegeld und man wird berufsunfähig, erwerbsunfähig oder pflegebedürftig.

b) Erwerbsunfähigkeitsversicherung

Sie sind bereit, in jedem anderen Beruf zu arbeiten? Sie brauchen erst dann Geld, wenn Sie gar nicht mehr arbeiten können?

Dann könnte eine Erwerbsunfähigkeitsversicherung eine Alternative für Sie sein. Für Akademiker*innen lohnt sie sich nicht. Denn für sie sind die Beiträge fast genauso hoch wie für eine BU. Hier bietet die Berufsunfähigkeitsversicherung einen besseren Schutz für das gleiche Geld.

c) Dread Disease Police und Grundfähigkeitsversicherung

Daneben gibt es noch die Dread Disease Police und die Grundfähigkeitsversicherung. Beiden Versicherungsprodukten ist gemeinsam, dass der Verlust der Arbeitskraft allein noch kein Geld für den Versicherten bringt. Vielmehr muss man bei der Dread Disease Police eine Art Punktlandung hinlegen, damit die erlittene Krankheit überhaupt versichert ist.

Um Leistungen aus einer Grundfähigkeitsversicherung zu erhalten, muss man in der Regel sehr stark gesundheitlich eingeschränkt sein – quasi ein Pflegefall. Die meisten Berufsunfähigen scheiden aber bereits mit deutlich geringeren Einschränkungen aus dem Berufsleben aus: Mit der Folge, dass sie dann schon kein Geld mehr verdienen. Wovon soll man dann die Beiträge für eine solche Versicherung bezahlen?

Deshalb sehen wir diese beiden Versicherungsprodukte eher als mögliche Ergänzung zu einer BU. Aber nicht als Alternative zur BU-Versicherung.

d) Unfallversicherung

Eine Unfallversicherung zahlt, wenn nach einem Unfall bleibende Schäden zurückbleiben. Man spricht dann von Invalidität.

Man kann eine einmalige Versicherungssumme oder eine Unfallrente erhalten. Da nur wenige Menschen wegen eines Unfalls nicht mehr arbeiten können und die meisten wegen einer Krankheit, ist eine Unfallversicherung kein Ersatz für eine Berufsunfähigkeitsversicherung.

e) Arbeitsunfähigkeitsversicherung

Schließlich gibt es noch die Arbeitsunfähigkeitsversicherung. Hierbei handelt es sich jedoch nicht um ein spezielles Versicherungsprodukt. Vielmehr wird dieser Begriff von manchen als andere Bezeichnung für eine Berufsunfähigkeitsversicherung mit Arbeitsunfähigkeitsklausel verwendet.

Anfrage stellen » Telefon-/ Videotermin buchen »

Die Beratung zu einer BU war sehr aufschlussreich und umfangreich. Obwohl ich wenig Vorwissen zum Thema Berufsunfähigkeitsversicherungen mitgebracht habe, hatte ich trotzdem das Gefühl, dass Herr Helberg meine Fragen verständlich und zugänglich beantwortet. ich habe mich zu jedem Zeitpunkt gut beraten gefühlt.

Mona, 21, Studentin der Psychologie, auf Google.

II. Wichtiges zur Auswahl und Vertragsgestaltung

1. Vertragsformen: SBU, BUZ, Kombiverträge, Startertarife

Sie können eine BU-Versicherung als eigenständigen Vertrag abschließen. Man spricht dann von einer selbständigen Berufsunfähigkeitsversicherung, kurz SBU. Wird die BU mit einer Risikolebens-, Kapitallebens- oder Rentenversicherung kombiniert, spricht man von einer Berufsunfähigkeits-Zusatzversicherung, kurz BUZ.

Solche Kombiverträge mögen Vorteile haben, sie haben aber auch Nachteile. Zum Beispiel, weil eine BUZ der Hauptversicherung untergeordnet ist und sich Änderungen immer auf beide Verträge auswirken.

Oder weil ein Versicherer vielleicht eine tolle BU hat, aber bei der Kapitalanlage nicht so gut ist. Besonders schlecht ist das bei einer Basisrente („Rürup-Rente“), denn hier darf der BU-Anteil nicht mehr als 49 Prozent des Gesamtbeitrags ausmachen. Mit einer SBU bleiben Sie auf jeden Fall flexibler.

Eine Besonderheit stellen Startertarife für junge Leute dar. Hier ist der Beitrag zu Beginn besonders günstig. Der Beitrag verändert sich aber: entweder in mehreren Schritten oder von Jahr zu Jahr.

In der Summe können die Beiträge dann deutlich höher sein als bei einem normal kalkulierten BU-Tarif. Bei diesem bleibt der Beitrag über die gesamte Laufzeit gleich. Wenn Sie sich aber nur einen Startertarif leisten können, ist das sicherlich besser, als gar keine Berufsunfähigkeitsversicherung zu haben.

2. Wie hoch sollte die Berufsunfähigkeitsrente sein?

Wie hoch die Berufsunfähigkeitsrente (BU-Rente) versichert werden sollte, hängt von vielen Faktoren ab. Eine zu geringe Höhe kann zur Anrechnung auf Hartz IV (seit 01.01.2023 Bürgergeld) oder Grundsicherung führen. Deshalb sollte man von Anfang an nicht weniger als 1.000,- Euro BU- Rente im Monat versichern. Besser ist es, sich gleich näher am Nettoeinkommen zu orientieren. Allerdings setzen die Versicherungsgesellschaften Grenzen.

2.a Berücksichtigen Sie bereits vorhandene Absicherungen

Auch wenn die staatliche Absicherung eher gering ist, sollte man sie nicht vollkommen außer Acht lassen. Das gilt natürlich auch für bereits vorhandene betriebliche oder private Absicherungen.

Machen Sie am besten zunächst einen Versorgungs-Check-up. So sehen Sie genau, wo Sie jetzt stehen und wo zusätzlicher Versicherungsschutz am nötigsten ist.

2.b Was Sie zur Höhe Ihrer Absicherung beachten sollten

Bitte berücksichtigen Sie:

- Bei höheren Einkünften kann Einkommenssteuer auf die ausgezahlte BU-Rente erhoben werden.

- Wer privat krankenversichert ist, muss die Beiträge dafür auch weiterzahlen, wenn er berufsunfähig ist.

- Ob Sie als gesetzlich Krankenversicherter Beiträge auf die BU-Rente zahlen müssen, hängt von Ihrem Status ab: Als Pflichtmitglied in der GKV nein, als freiwilliges Mitglied ja.

- Wenn Sie Ihre BU über Ihren Arbeitgeber im Rahmen der betrieblichen Altersvorsorge abschließen, werden so gut wie immer Steuern und GKV-Beiträge auf die BU-Rente fällig. Daher sollte eine betriebliche BU rund 30 Prozent höher als eine private BU abgeschlossen werden.

Außerdem sollten Sie bedenken, dass Sie aus der BU-Rente wahrscheinlich weiter für Ihre Altersvorsorge sparen müssen. Sonst droht beim Übergang in die Altersrente ein finanzieller Absturz. Denn dort zahlt niemand mehr für Sie ein, wenn Sie nicht mehr arbeiten können.

3. Wie lange sollte man eine Berufsunfähigkeitsversicherung abschließen?

Schon bevor Sie sich versichern, sollten Sie sich Gedanken darüber machen, wie lange Ihre Berufsunfähigkeitsversicherung laufen soll. Denn eine BU kann man nicht einfach „verlängern“.

70 Prozent der leistungspflichtigen BU-Verträge enden erst mit Ablauf der Vertragslaufzeit. Schließen Sie Ihren Vertrag deshalb so lange wie möglich ab. Jedes Jahr mehr Leistungsdauer sichert im Zweifelsfall Ihr Einkommen bei Berufsunfähigkeit – und schont Ihre Ersparnisse und Ihre Altersvorsorge. Wer zwei Jahre länger monatlich 2.000 Euro BU-Rente bekommt, hat 48.000 Euro mehr. Das sind die Größenordnungen, um die es geht.

Wenn Sie bereits früher „ihre Schäfchen im Trockenen“ haben, können Sie Ihren BU-Vertrag einfach kündigen.

4. Warum Nachversicherungsgarantie und Dynamik?

Ihr Versicherungsschutz soll mit Ihrem Einkommen (und Ihren Ansprüchen) mitwachsen können. Und zwar ohne erneute Gesundheitsprüfung. Denn mit zunehmendem Alter nimmt oft auch die Zahl und Schwere der Krankheiten zu. Allein schon wegen der Inflation muss Ihr Versicherungsschutz steigen können. Dafür gibt es zwei Möglichkeiten:

- Dynamische Erhöhung der Rente und des Beitrags. Das ist das jährliche Angebot der Versicherungsgesellschaft, etwas mehr zu zahlen (z.B. 3 oder 5 Prozent), um etwas höher versichert zu sein. Also bevor Sie berufsunfähig werden. Wenn einem die Erhöhung nicht passt, kann man ihr widersprechen. Manchmal maximal zweimal hintereinander, manchmal beliebig oft.

- Nachversicherungsgarantien ermöglichen eine deutliche Erhöhung der versicherten BU-Rente in einem Schritt, z. B. um 500,- Euro. Sie müssen sie selbst beantragen. Meist ist dafür ein bestimmter Anlass erforderlich: Die Geburt eines Kindes, eine Heirat, eine Baufinanzierung, eine deutliche Lohnerhöhung usw.

Sowohl die Dynamik als auch die Nachversicherungsgarantien sind an bestimmte Voraussetzungen geknüpft und meistens in der Höhe gedeckelt. Daher ist es gut, wenn Ihr Vertrag beide Möglichkeiten beinhaltet.

5. Sinnvolle Zusatzbausteine: AU-Leistung und Leistungsdynamik

Viele Anbieter von Berufsunfähigkeitsversicherungen bieten Zusatzbausteine an, mit denen man den Vertrag ergänzen kann. Die wichtigsten und sinnvollsten Zusatzbausteine sind:

AU-Klausel

Leistungen bereits bei langer Arbeitsunfähigkeit (AU-Klausel). Mit einem solchen Zusatz können Sie Leistungen aus Ihrem BU-Vertrag erhalten, auch wenn Sie (noch) gar nicht berufsunfähig sind. Meistens muss man dafür mindestens 6 Monate krankgeschrieben sein. In den besten Verträgen kann man dadurch schneller an Geld aus dem BU-Vertrag kommen. Denn die Versicherungsgesellschaft muss nicht so viel prüfen. So wie in diesem Leistungsfall: Leistung wegen Arbeitsunfähigkeit aus einer BU: 14.000,- Euro nach 6 Tagen.

Für Schülerinnen und Schüler, Studierende, Hausfrauen und Hausmänner ist ein solcher Zusatzbaustein sogar die einzige Möglichkeit, sich gegen die finanziellen Folgen einer Krankschreibung abzusichern. Und das kostet auch nicht viel. In manchen Tarifen ist die AU-Klausel fester Bestandteil und kein Zusatzbaustein.

Leistungsdynamik

Unter Leistungsdynamik versteht man die garantierte Erhöhung der ausgezahlten Berufsunfähigkeitsrente. Also wenn man berufsunfähig ist. Die meisten Berufsunfähigen werden nicht wieder gesund, sondern bleiben berufsunfähig. Ohne Inflationsausgleich würde die Rente Jahr für Jahr an Kaufkraft verlieren. Man müsste sich immer mehr einschränken.

Früher reichten die Überschüsse der Versicherungen für Rentenerhöhungen. Heute ist das bei Verträgen, die einige Jahre alt sind, meist nicht mehr der Fall. Oft gibt es überhaupt keine Rentenerhöhungen mehr. Mit der Leistungsdynamik können Sie sicherstellen, dass Ihre BU-Rente jedes Jahr garantiert um z.B. 2 Prozent steigt. Der Beitrag kann sich dadurch um ca. 10 Prozent erhöhen.

2 Prozent Leistungsdynamik erhöhen die anfängliche BU-Rente in Höhe von 2.000,- Euro innerhalb von 10 Jahren auf 2.438,- Euro. Die Mehreinnahmen dadurch: Über 28.000,- Euro. Ohne jegliche Rentenerhöhung sinkt die Kaufkraft im gleichen Zeitraum von 2.000,- Euro bei 2 Prozent Inflation auf 1.640,- Euro. Rechnen Sie ruhig selbst mal mit unserem Inflationsrechner.

6. Ratings, Rankings, Tests

Es gibt eine Reihe von Institutionen oder Unternehmen, die in Deutschland Berufsunfähigkeitsversicherungen testen und Ratings oder Rankings veröffentlichen. Am bekanntesten dürfte die Stiftung Warentest mit ihrer Zeitschrift „Finanztest“ sein.

Stiftung Warentest / „Finanztest“

Der letzte Berufsunfähigkeitsversicherung Test von Stiftung Warentest ist gerade im Mai 2024 erschienen. Im Vergleich zu früheren Tests hat sich die Qualität zwar verbessert. Aber Fehler und Ungereimtheiten finden sich auch im BU-Versicherung Test 2024 von Finanztest.

Der gute Ruf der Stiftung Warentest ist bei BU-Tests unbegründet. Die Redaktion der Zeitschrift „Finanztest“ wird nicht nur von uns seit Jahren deutlich kritisiert:

Im Vergleich zu früheren Tests gab es im aktuellen Heft 06/2024 von Finanztest zwar einige nützliche Informationen für Verbraucher*innen. Aber es gab auch wieder falsche Aussagen, Ungereimtheiten und die Testkriterien bleiben intransparent – und damit auch die Testergebnisse.

Andere Tester, andere Testergebnisse

Berufsunfähigkeitsversicherungen werden auch von Analysehäusern wie Morgen & Morgen oder Franke und Bornberg getestet und die Tarife bewertet.

Zuletzt gab es 2018 einen BU-Test von Ökotest, allerdings nur zur betrieblichen Berufsunfähigkeitsversicherung. Auch die Verbraucherzentralen nutzen die Software von Morgen & Morgen für ihre Beratung. Das Verbraucherportal Finanztip führt hingegen keine eigenen Tests durch.

Problematisch bei vielen Ratings und Tests ist, dass oft mehr als die Hälfte der untersuchten Tarife die Höchstnote erhalten. Bei Stiftung Warentest / Finanztest ist das ein „sehr gut“, bei Morgen & Morgen sind es fünf Sterne, bei Franke und Bornberg ein FFF+. Der Laie könnte also meinen, dass er bei all diesen Tarifen eine gleich hohe Qualität bekommt. Wir sehen das nicht so und halten es für wichtig, die Unterschiede zwischen den Tarifen darzustellen.

Bei der Suche nach einer Berufsunfähigkeitsversicherung bin ich auf Herrn Helberg aufmerksam geworden. Ich wurde seit meiner Anfrage stets sehr gut beraten und meine Fragen wurden sehr schnell beantwortet. Auch bei den Antragsunterlagen wurde ich begleitet und die Formulare wurden exakt überprüft und hilfreich Hinweise gegeben. So konnte ein BU-Abschluss erfolgreich umgesetzt werden. Vielen Dank!

Laura, 32, Referentin im öffentlichen Dienst, auf ProvenExpert.

7. Berufsunfähigkeitsversicherung ohne Gesundheitsfragen?

Immer wieder fragen uns Interessenten nach einer BU ohne Gesundheitsfragen, ohne Gesundheitsprüfung. Tatsächlich gibt es dafür nur ein Angebot. Nur erhalten Sie keine Berufsunfähigkeitsrente. Stattdessen können Sie mit der Golden BU Vorsorgeschutz der LV1871 die Kosten für Sparverträge oder für die Private Krankenversicherung für den BU-Fall absichern. Oder Ihre Sparraten für die Altersvorsorge. Denn die muss auch bei Berufsunfähigkeit weiterlaufen.

Immerhin ermöglichen viele Versicherungsgesellschaften bestimmten Berufsgruppen, Vereinsmitgliedern oder bei bestimmten Anlässen den Abschluss einer BU mit verkürzten Gesundheitsfragen. Einige Versicherer machen aus 13 Gesundheitsfragen einfach eine – im Prinzip mit gleichem Inhalt. Auf unserer Übersichtsseite zur BU ohne Gesundheitsfragen stellen wir die aktuellen Angebote vor und berichten über Erfahrungen, Vor- und Nachteile.

8. Diese acht K.O.-Kriterien schützen Sie vor einer schwachen BU-Versicherung

Im Juli 2021 haben wir 8 K.O.-Kriterien definiert, die Sie vor einer leistungsschwachen Berufsunfähigkeitsversicherung schützen. Wir vermitteln nur BU-Verträge, die diese Mindestanforderungen erfüllen:

- Berufsunfähigkeit ist sowohl als Folge einer Krankheit als auch einer Körperverletzung (z.B. Unfall) versichert;

- Psychische Erkrankungen als Ursache einer Berufsunfähigkeit sind bedingungsgemäß versichert;

- Der Versicherer verzichtet zumindest bei Arbeitnehmern auf die abstrakte Verweisung in der Erst- und Nachprüfung;

- Berufsunfähigkeit liegt bereits vor, wenn Sie voraussichtlich 6 Monate ununterbrochen außerstande sind, Ihren Beruf auszuüben;

- Nach 6 Monaten Berufsunfähigkeit leistet der Versicherer rückwirkend;

- Der Versicherer leistet auch rückwirkend bei verspäteter Meldung;rkend;

- Der Versicherer verzichtet auf eine Kündigung und auf eine Vertragsanpassung bei unverschuldeter Verletzung der vorvertraglichen Anzeigepflicht;

- Der Tarif bietet weltweiten Versicherungsschutz.

Erläuterungen zu diesen Mindestanforderungen finden Sie bei uns im Blog unter Diese 8 K.O.-Kriterien schützen Sie vor einer schwachen BU-Versicherung.

9. Wie wirkt sich Sport als Hobby auf die Berufsunfähigkeitsversicherung aus?

Wenn Sie eine BU-Versicherung abschließen wollen, fragen die Versicherer regelmäßig auch nach erhöhten Freizeitrisiken. Was Sie dazu alles angeben müssen und wie sich verschiedene Sportarten auf Ihren BU-Vertrag auswirken können, lesen Sie im Artikel Wie wirkt sich das Hobby Sport auf die BU-Versicherung aus?

10. Welche Berufsunfähigkeitsversicherung ist die Beste?

Ganz ehrlich: Die „beste“ BU gibt es nicht. Denn die schönsten Versicherungsbedingungen und der attraktivste Preis nützen Ihnen wenig, wenn ausgerechnet Ihr Favorit ein Problem mit Ihrer Vorerkrankung oder Ihrer geliebten Sportart hat.

Deshalb ist es sinnvoller, nach einer groben Auswahl den Versicherer zu finden, der mit Ihnen möglichst wenig Probleme hat. Wenn dann noch die Versicherungsbedingungen, die Prämie und das Drumherum stimmen, ist alles gut. Dann können Sie sicher sein, dass Sie eine BU gefunden haben, die sehr gut zu Ihnen passt.

Anbieter für BU-Versicherungen

Die Zahl der Anbieter von Berufsunfähigkeitsversicherungen ist in den letzten Jahren rückläufig. Kleinere Anbieter geben auf, Start-ups scheitern, große Versicherer schicken ganze Bestände in den Run-off. Auch das ist ein Grund, bei der Auswahl der BU-Anbieter genauer hinzuschauen.

Bekannte Namen von BU-Anbietern sind zum Beispiel: Allianz, Alte Leipziger, AXA, Baloise, Bayerische, Gothaer, Hannoversche, LV 1871, Nürnberger, Swiss Life, Volkswohl Bund, Zurich.

Anfrage stellen » Telefon-/ Videotermin buchen »

Herr Helberg und sein Team begleiten bei dem Prozess der BU-Antragstellung sehr individuell und kompetent. Dass Herr Helberg vertrauenswürdiger Versicherungsmakler und absoluter Fachmann auf diesem Gebiet ist, wird nach ausführlicher Recherche vorab schnell deutlich. Die Beratung und Antragstellung erfolgte mit viel Geduld, sehr kurzen Reaktionszeiten und durchdachter Abfolge. Vielen Dank für die gute Betreuung über diesen langen Zeitraum.

Hendrik B., Mitte 30, Marketing-Manager, auf Google.

III. Das Wichtigste vor dem Abschluss einer Berufsunfähigkeitsversicherung

Berufsunfähigkeitsversicherungen sind Verträge, die in der Regel über Jahrzehnte laufen sollen. Vieles, was im Vertrag steht, kann später nicht mehr geändert werden. Meist kann man auch nicht einfach auf neuere, bessere Versicherungsbedingungen umsteigen. Fehler beim Abschluss können sich noch viele Jahre später rächen. Deshalb ist es wichtig, vor dem Abschluss folgende Tipps zu beachten.

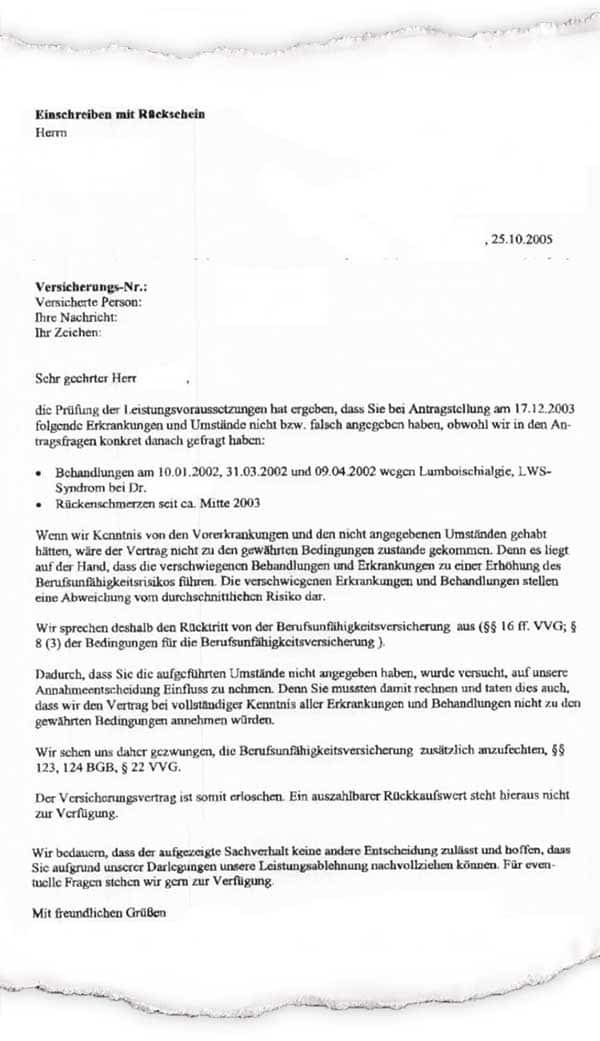

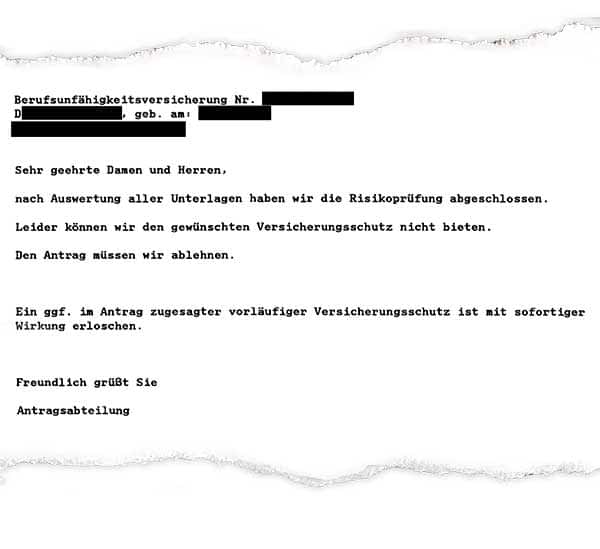

1. Den „BU-GAU“ vermeiden

Das Wichtigste beim Abschluss einer BU-Versicherung sind vollständige und korrekte Angaben Ihrerseits. Wenn Sie das nicht ernst nehmen, können Sie noch nach vielen Jahren Ihren Versicherungsschutz verlieren. Und zwar rückwirkend.

Der Vorwurf der Versicherungsgesellschaft lautet dann „vorvertragliche Anzeigepflichtverletzung“ oder „arglistige Täuschung“. Im schlimmsten Fall haben Sie jahrelang Beiträge gezahlt, bekommen aber im Ernstfall keine Rente. Außerdem ficht der Versicherer den Vertrag an. Ihr Versicherungsschutz ist weg und Sie bekommen so schnell keinen neuen. Ihre eingezahlten Beiträge kann der Versicherer behalten. Deswegen nennen wir das einen BU-GAU (Größter Anzunehmender Unfall). So sieht ein „BU-GAU“ in der Praxis aus:

2. Gesundheitshistorie aufarbeiten

Wenn Sie eine BU abschließen, müssen Sie auch alle Gesundheitsfragen des Versicherers beantworten. Manchmal sind es mehr, manchmal weniger. Meistens wird nach Unfällen und Krankheiten gefragt, die bis zu 5 oder 10 Jahre zurückliegen können.

Vielleicht können Sie sich nicht mehr an jede ärztliche Behandlung oder Untersuchung erinnern? Vielleicht hat Ihre Krankenkasse ganz andere Diagnosen über Sie gespeichert, als Sie selbst wissen? Stichwort: Abrechnungsdiagnosen. Fragen Sie deshalb Ihre Ärzte und Ihre Krankenkasse nach den über Sie gespeicherten Diagnosen. Achten Sie darauf, ob etwas dabei ist, was Sie überhaupt nicht nachvollziehen können. Musterschreiben für die Anfragen stellen wir Ihnen gerne zur Verfügung.

3. Fragen in Ruhe lesen und beantworten

15 Gesundheitsfragen vorgelesen bekommen und alle spontan beantworten? Das funktioniert wahrscheinlich nicht gut.

Lesen Sie sich alle Fragen in Ruhe durch – auch mehrmals. Überlegen Sie sich, was die Versicherung genau wissen will. Genau das müssen Sie angeben, mehr nicht. Nicht jede Frage, die Sie mit „Ja“ beantworten, führt zu Problemen. Sie kann aber zu Nachfragen führen. Am besten stellen Sie spätestens jetzt eine anonyme Risikovoranfrage. Siehe Punkt 6.

4. Manchmal hilft nur eine Tätigkeitsbeschreibung

Unsere Berufswelt ist einem ständigen Wandel unterworfen. Manche Berufsbezeichnungen sind für die Risikoprüfer der Versicherungsgesellschaften nicht eindeutig. Aber jedes Detail Ihres Berufs kann sich auf den Beitrag Ihrer Berufsunfähigkeitsversicherung auswirken. Zum Beispiel, wie viel Sie reisen oder wie viel Sie am Schreibtisch arbeiten. Ob Sie Personal führen, unterrichten, im Labor arbeiten oder körperlich arbeiten. Oder haben Sie vielleicht mehrere Jobs?

Manchmal hilft nur eine genauere Beschreibung dessen, was Sie in Ihrem Beruf wirklich tun. Wie sich das auswirkt, können Sie am besten mit einer anonymen Risikovoranfrage herausfinden. Denn solche Details kann kein Berufsunfähigkeitsversicherung Vergleich erfassen.

5. Bei Sportarten und Freizeitaktivitäten aufpassen

Neben Fragen zu Gesundheit und Beruf werden in den meisten Antragsformularen auch Fragen zu Freizeitaktivitäten, also Sportarten, gestellt. Manche Versicherer verlangen höhere Beiträge, wenn jemand klettert, Paintball spielt oder Kampfsportarten ausübt. Wer in seiner Freizeit selbst fliegt, muss mit einem hohen Zuschlag rechnen.

Da sich Ihre Freizeitaktivitäten auch auf den BU-Beitrag auswirken können, ist auch hier eine Risikovoranfrage sinnvoll. Siehe Punkt 6.

6. Bei Vorerkrankungen und dem kleinsten Zweifel: Anonyme Risikovoranfrage

Wie bereits erwähnt, kann jede kleine Abweichung vom Idealfall die Bereitschaft des Versicherers beeinflussen, Sie zu versichern. Dies gilt nicht nur für Vorerkrankungen. Keine Versicherungsgesellschaft ist verpflichtet, Sie aufzunehmen. Keine muss Sie zu normalen Bedingungen versichern.

Zum Glück entscheiden die Risikoprüfer der Versicherer oft sehr unterschiedlich und alles andere als einheitlich. Deshalb empfehlen wir regelmäßig eine anonyme Risikovoranfrage parallel bei mehreren Versicherungsgesellschaften.

Durch eine Risikovoranfrage erfahren Sie, wie Ihr Antrag voraussichtlich ausgeht – noch bevor Sie ihn überhaupt gestellt haben. Sie landen auf keiner „schwarzen Liste“, nicht im HIS.

Das Ergebnis der Voranfrage liefert Ihnen eine sehr gute Entscheidungsgrundlage. Risikovoranfragen bieten wir als kostenlosen Service an.

7. So gehen Sie am besten vor: Ratgeber „Mit Strategie zur Berufsunfähigkeitsversicherung“

Sie fühlen sich erschlagen von der Fülle an Informationen rund um das Thema Absicherung der Arbeitskraft und Berufsunfähigkeit? Sie stoßen immer wieder auf widersprüchliche Informationen und wissen nicht, wie Sie am besten vorgehen sollen?

Exklusiv für unsere Kundinnen und Kunden (und solche, die es werden wollen) haben wir die wichtigsten Tipps vor dem Abschluss einer Berufsunfähigkeitsversicherung zusammengestellt. Der übersichtliche Ratgeber beantwortet Fragen wie „Warum der ganze Aufwand?“, „Wann stellt sich heraus, ob Sie wirklich versichert sind?“ bis „Wie starten Sie nun?“.

Holen Sie sich unseren Ratgeber „Mit Strategie zur BU-Versicherung“: Am besten lesen Sie ihn vor dem Abschluss – noch bevor Sie einen Antrag unterschreiben. So vermeiden Sie mögliche Fehler.

Anfrage stellen » Telefon-/ Videotermin buchen »

IV. Nach dem Abschluss nicht vergessen

Auch wenn Sie endlich Ihre Berufsunfähigkeitsversicherung abgeschlossen haben, gibt es einige Dinge zu beachten. Zu manchen sind Sie verpflichtet, andere bieten Ihnen flexible Gestaltungsmöglichkeiten. Man muss sie nur kennen.

1. Daten aktuell halten

Ihre Adresse, Ihr Name, Ihre Bankverbindung ändern sich? Solche Änderungen müssen Sie Ihrem Versicherer mitteilen.

2. Fristen beachten

Manchmal müssen Sie innerhalb bestimmter Fristen die Kündigung einer Vorversicherung nachweisen. Oder das Ende der Schulausbildung oder des Studiums. Wenn eine Vorerkrankung vom Versicherungsschutz ausgeschlossen werden musste, kann es einen bestimmten Zeitpunkt geben, zu dem eine Überprüfung möglich ist. Achten Sie auf solche Termine und Fristen.

3. Verbesserungschancen Ihrer Berufsunfähigkeitsversicherung nutzen

Ihr Leistungsausschluss oder Risikozuschlag kann überprüft werden und gegebenenfalls aufgehoben werden. Ihre Qualifikation oder Ihr Beruf ändert sich. Vielleicht können Sie von günstigeren Beiträgen profitieren? Ihr Kind wechselt von der 10. Klasse in die 11. Klasse des Gymnasiums – vielleicht können Sie 10.000 Euro an Beiträgen im bestehenden Vertrag sparen. Nutzen Sie die vielfältigen Verbesserungsmöglichkeiten moderner BU-Tarife.

4. Absicherungshöhe im Blick behalten

Steigt die Höhe Ihrer Berufsunfähigkeitsrente mit Ihrem Einkommen? Oder muss sie irgendwann gekürzt werden? Nichts ist ärgerlicher, als im Leistungsfall festzustellen, dass man den Vertrag 25 Jahre lang nicht angefasst hat – und 1.000 DM versichert sind. Nutzen Sie Dynamik und Nachversicherungsgarantien, um Ihren Versicherungsschutz ohne erneute Gesundheitsfragen angemessen zu erhöhen.

In meinen Patientendaten steckten für mich einige Überraschungen bereit, die zu meinem Nachteil hätten sein können. Insofern bin ich erleichtert, dass hier eine Abstimmung möglich war, die dann zu einem BU-Abschluss führte.

Fabian B., Ende 30, Dipl. Geograph, auf Google.

Für den Weg dahin muss man gewillt sein, über einen längeren Zeitraum hinweg auch selbst 1-2 Tage zu investieren und mitzudenken. Deswegen ist es wirklich hilfreich, dass die eigene Arbeit nochmals kritisch geprüft und nachgefragt wird, sodass keine Fehler unterlaufen.

Niemand will zum BU-Leistungsfall werden, wenn es aber so sein sollte bin ich wenigstens entspannt, dass ich weiter unterstützt werde, um meine Ansprüche geltend zu machen.

V. Wenn Sie berufsunfähig werden (Leistungsfall Berufsunfähigkeitsversicherung)

Wohl niemand möchte so krank werden, dass er nicht mehr arbeiten kann. Wenn Sie aber merken, dass dies bei Ihnen der Fall sein könnte, beachten Sie die folgenden Tipps.

1. Immer professionelle Hilfe in Anspruch nehmen

Im Leistungsfall geht es ums Ganze, um die Rente für viele Jahre, oft um Hunderttausende Euro. Die Versicherung zahlt nicht auf Zuruf und nur, wenn sie muss. Bei der Versicherung arbeiten Profis.

Versuchen Sie es als Laie nicht „auf gut Glück“, auf eigene Faust. Holen Sie sich auch einen Profi zur Unterstützung. Einen, der Ihnen zur Seite steht.

2. Frühzeitig melden

Wann sollten Sie den Versicherer über eine mögliche Berufsunfähigkeit informieren? Wie verhält es sich mit einer eventuellen Krankentagegeldversicherung, Leistungen des Arbeitsamts oder dem Krankengeld der Krankenkasse?

Je früher Sie sich melden, desto mehr Gestaltungsmöglichkeiten haben Sie, wenn Sie Ihre private Berufsunfähigkeitsversicherung in Anspruch nehmen müssen.

Wenden Sie sich am besten nicht direkt an den Versicherer, sondern an eine Person Ihres Vertrauens. Denn schon die Information des Versicherers über eine drohende Berufsunfähigkeit kann für Sie negative Folgen haben.

3. Am Ball bleiben

Wissen Sie, warum viele Betroffene ihre Berufsunfähigkeitsrente nicht erhalten? Weil sie im Leistungsfall aufgeben und sich nicht mehr beim Versicherer melden. Machen Sie es besser, geben Sie nicht einfach auf.

4. Pflichten während der Berufsunfähigkeit beachten

Mit der Anerkennung Ihrer Berufsunfähigkeit ist es nicht vorbei. Der Versicherer kann später immer wieder überprüfen, ob Sie noch berufsunfähig sind. Viele Versicherungsbedingungen schreiben vor, wann Sie sich als Versicherter selbst melden müssen, wenn sich etwas ändert. Beachten Sie diese Obliegenheiten.

VI. Warum Helberg für die Berufsunfähigkeitsversicherung?

1. Wir lassen Sie nicht allein

Wir lassen Sie nicht allein – auch wenn Sie Ihre Berufsunfähigkeitsversicherung in Anspruch nehmen müssen. Rund 9 v0n 10 unserer Kundinnen und Kunden haben ihre Berufsunfähigkeitsrente bekommen, nachdem sie berufsunfähig geworden sind. Stand April 2024. Selbstverständlich unterstützen wir Sie im Fall der Fälle. Vorausgesetzt, Sie haben Ihre BU über uns abgeschlossen. In unserem Blog finden Sie immer wieder Berichte über entsprechende Leistungsfälle, zum Beispiel:

- Berufsunfähig wegen Augenkrankheit

- Berufsunfähigkeit anerkannt – unser traurigster Leistungsfall

- Leistung wegen Arbeitsunfähigkeit aus einer BU: 14.000.- Euro nach 6 Tagen

- BU-Versicherung zahlt 50.000 Euro plus 2.100 Euro BU-Rente

2. Profitieren Sie von unserer Professionalität

Rund 80 Prozent der Kundinnen und Kunden, die bei uns eine Berufsunfähigkeitsversicherung beantragen, können wir zu einem vollen Versicherungsschutz verhelfen. Also ohne Ausschluss von Vorerkrankungen. Und das, obwohl oft viele Vorerkrankungen angegeben werden müssen.

Seit 2016 haben 99,9 Prozent der Menschen, die über uns eine Berufsunfähigkeitsversicherung beantragt haben, auch Versicherungsschutz erhalten. Denn wir leiten keine Anträge weiter, wenn die Annahme durch den Versicherer ungewiss ist.

Ebenso lange ist es nicht vorgekommen, dass die abschließende Antragsprüfung zu einem schlechteren Ergebnis geführt hat, als es die entsprechende Risikovoranfrage versprochen hatte. Aus Gründen der Transparenz veröffentlichen wir seit Jahren entsprechende Statistiken. Die jüngste finden Sie hier: So war unser Jahr 2023: Kein Antrag abgelehnt.

3. Beratung bequem, auf Distanz und unabhängig von Terminen

Für die Beratung müssen Sie nicht zu uns nach Osnabrück kommen. Denn wir sind es seit langem gewohnt, per Telefon, E-Mail und über unser EXTRANET aus der Ferne zu beraten. Das hat für Sie den Vorteil, dass Sie nicht an Termine gebunden sind, unsere Aussagen und Antworten schriftlich erhalten und alles so oft nachlesen können, wie Sie möchten.

4. Hervorragende Bewertungen

Über 420 Rezensionen und Bewertungen auf ProvenExpert belegen die sehr guten Erfahrungen unserer Kundinnen und Kunden. Machen auch Sie gute Erfahrungen!

5. Die Versicherer bezahlen uns – oder wollen Sie?

Was kostet Sie unsere Dienstleistung? Als Versicherungsmakler vertreten wir keine Versicherungsgesellschaft. Vielmehr beauftragen Sie uns als Versicherungsnehmer. Es ist jedoch üblich, dass uns die Versicherungsgesellschaften für die Vermittlung neuer Versicherungsverträge bezahlen. Daher müssen wir Ihnen unsere Dienstleistung nicht in Rechnung stellen. Der gleiche Vertrag kostet Sie bei uns nicht mehr als bei einem anderen Vermittler oder direkt bei der Versicherungsgesellschaft.

Wenn Sie uns lieber selbst vergüten möchten, vermitteln wir Ihnen im Gegenzug gerne courtagefrei kalkulierte Berufsunfähigkeitsversicherungstarife namhafter Anbieter.

Sehr gut strukturierte und vertrauenswürdige Beratung bei der Antragsstellung einer BU-Versicherung (auf Provisionsbasis).

Michael G., hat für seine Frau (Erzieherin) eine BU abgeschlossen, auf Google.

Man hat hier zu keinem Zeitpunkt das Gefühl, dass man zu irgendetwas gedrängt wird. Es werden zu jedem Zeitpunkt der Vertragsgestaltung Alternativen mit Vor- und Nachteilen aufgeführt und konkrete Erfahrungen weitergegeben. Das ist der entscheidende Unterschied zum Internet-Vergleichsportal (wobei ich dieses parallel auch genutzt habe).

VII. Anfrage, Kontakt, Beratung zur Berufsunfähigkeitsversicherung

*) Unsere Kunden haben natürlich andere Namen und sehen auch nicht so aus, wie auf den Fotos.