Laut neuester Statistik liegt der größte Teil der Ursachen für eine nicht anerkannte Berufsunfähigkeit bei den Versicherten: Entweder haben sie irgendwann nicht mehr ihrem Versicherer geantwortet oder sie haben erst gar keinen schriftlichen Leistungsantrag gestellt.

Der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) hat eine Statistik für das Jahr 2015 zum Thema Berufsunfähigkeitsversicherung (BU) veröffentlicht. Demnach scheint alles gut: Die allermeisten Leute würden zu normalen Konditionen versichert. In mehr als 7 von 10 Fällen bekämen sie im Fall des Falles auch Ihre Berufsunfähigkeitsleistung. Dass eine Berufsunfähigkeit (BU) nicht anerkannt werden konnte, läge in der Hälfte der Fälle an den Versicherten: Entweder scheiterten sie schon an einem schriftlichen Leistungsantrag oder sie hätten irgendwann während der Leistungsprüfung aufgegeben und nicht mehr geantwortet.

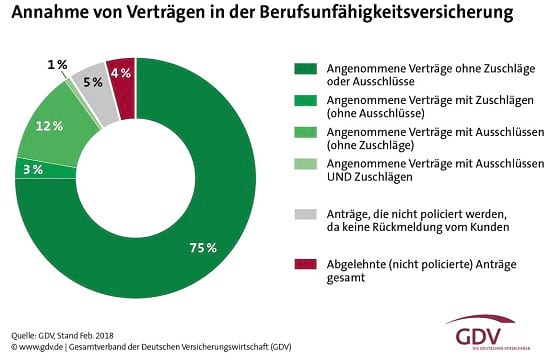

GDV BU-Annahmequote 2015

Laut GDV-Statistik haben die Versicherer im Jahr 2015 75 Prozent aller Versicherungsanträge auf eine Berufsunfähigkeitsversicherung zu normalen Konditionen angenommen. Die Zahlen beruhen auf den Angaben von Versicherern, die „76,8 Prozent des Marktes repräsentieren“.

So sieht die GDV-Statistik aus:

Zum Vergrößern bitte anklicken. Quelle: GDV

- Normalannahmen: 75 Prozent

- Mit Zuschlag angenommen: 3 Prozent

- Angenommen mit einem oder mehreren Ausschlüssen: 12 Prozent

- Mit Ausschluss plus Zuschlag angenommen: 1 Prozent

- Nicht zustande gekommen wegen fehlender Kundenrückmeldung: 5 Prozent

- Abgelehnte Anträge: 4 Prozent

Falls es Sie interessiert: So sah unsere eigene Statistik für 2015 aus.

Angaben, die in der GDV-Statistik fehlen:

- Der Prozentsatz der Anträge, bei denen ein Versicherer zwar ein Angebot gemacht hat, die Kunden es aber nicht angenommen haben;

- Die Stückzahl bearbeiteter Versicherungsanträge;

- Eine Angabe, was unter „Markt“ verstanden wird, z.B. alle Lebensversicherungen, alle Invaliditätsversicherungen, alle Berufsunfähigkeitsversicherungen?

- Eine Aufteilung nach BU-Renten und reinen BU-Beitragsbefreiungen (z.B. zu einer Rentenversicherung).

Informationen, die für die Statistik wünschenswert wären:

- Die Namen der Versicherer, die (warum auch immer) keine Daten geliefert haben.

Zahlen, die in der GDV-Statistik ebenfalls fehlen, die man aber auch nicht haben kann:

- Die Anzahl der Versicherungswilligen, die bereits vor Antragsstellung aufgegeben haben, weil sie gemerkt haben, dass sie sich kaum zu vernünftigen Konditionen versichern oder sich die Beiträge nicht leisten können.

GDV BU-Leistungsquote 2015

Auch für BU- Leistungsfälle im Jahr 2015 liefert der GDV eine Statistik: Demnach haben die Versicherer gut 77 Prozent der Leistungsanträge anerkannt. Diese Zahlen beruhten wiederum auf den Angaben von Versicherern, die „80 Prozent des Marktes repräsentieren“. Wodurch sich 23 Prozent nicht anerkannte Leistungsfälle ergeben, sollen diese Zahlen zeigen:

Zum Vergrößern bitte anklicken. Quelle: GDV

- Kunden haben irgendwann nicht mehr reagiert: 28 Prozent;

- Der versicherte BU-Grad (meist 50 Prozent) wurde nicht erreicht: 26 Prozent;

- Der Kunde hat keinen schriftlichen Leistungsantrag gestellt oder die die ersten Fragebögen nicht beantwortet: 24 Prozent;

- Kunden haben die vorvertragliche Anzeigepflicht verletzt: 7Prozent;

- Der Versicherer hat den Vertrag angefochten oder einen Betrugsfall festgestellt: 6 Prozent;

- Es griffen Ausschlussklauseln oder die abstrakte Verweisung oder die konkrete Verweisung: 2Prozent

- Sonstige Gründe: 8 Prozent.

Im Begleittext weist der GDV darauf hin, dass die durchschnittliche Jahresleistung 7.551 Euro betragen habe. Das entspricht durchschnittlich 629,25 Euro im Monat an Berufsunfähigkeitsrente oder Beitragsbefreiung für die Hauptversicherung (z.B. Rentenversicherung, Kapital- oder Risikolebensversicherung). Außerdem weist man darauf hin, dass die durchschnittliche Bearbeitungszeit vom Leistungsantrag (Eingang beim Versicherer?) bis zur Bewilligung bei 111 Tagen gelegen habe. Nur in knapp 6 Prozent der Leistungsfälle sei ein Gutachter eingeschaltet worden.

Angaben, die in dieser GDV-Statistik fehlen

- Die Stückzahl bearbeiteter Leistungsanträge;

- Eine Aufstellung, wie sich die Leistungen auf BU-Renten und Beitragsbefreiungen verteilen;

- Eine Angabe, was unter „Markt“ verstanden wird, z.B. alle Lebensversicherungen, alle Invaliditätsversicherungen, alle Berufsunfähigkeitsversicherungen?

Informationen, die für die Statistik wünschenswert wären:

- Die Namen der Versicherer, die (warum auch immer) keine Daten geliefert haben.

Haben Berufsunfähige keine Lust auf Ihre Rente?

Das muss man sich einmal vorstellen: Mehr als die Hälfte der nicht anerkannten BU-Leistungsanträge scheiterten gemäß der GDV-Statistik daran, dass die Kunden entweder schon gleich am Anfang oder irgendwann später aufgegeben haben! Oder hatten die keine Lust? Schwante ihnen, dass sie gar nicht berufsunfähig waren? Wurden sie wieder gesund? Waren sie mit dem Procedere überfordert?

Wie auch immer: Ganz offensichtlich funktioniert die Berufsunfähigkeitsversicherung an dieser Stelle nicht richtig für die Versicherten. Denn wer im Laufe der Jahre tausende von Euro für seine Absicherung ausgibt, sollte im Fall des Falles auch in der Lage sein, ihm zustehende Leistungen in Anspruch zu nehmen. Wir sollten als Branche versuchen, genauer herauszufinden, woran es bei so vielen unverwirklichten Leistungsanträgen exakt hapert. Wie so oft bestätigt sich eine alte Erkenntnis: Zweimal kann man als Kunde professionelle Hilfe bei der Berufsunfähigkeitsversicherung gut gebrauchen: Beim Abschluss und im Leistungsfall.

Fazit

Den GDV-Statistiken mangelt es meines Erachtens nach wie vor an Transparenz. Dabei geht es nicht darum, die Quoten in Frage zu stellen, sondern sie mit nachvollziehbarem Zahlenmaterial so zu unterfüttern, das echtes Vertrauen entstehen kann. Dass nun nicht einmal mehr die absolute Zahl von BU-Leistungsfällen genannt wird, ist wahrlich kein gutes Zeichen.

Wenn Kunden das Procedere einer Leistungsprüfung nicht durchhalten, sollten wir schnellstens die Gründe dafür herausfinden.

13 Prozent vorvertragliche Anzeigepflichtverletzungen und Anfechtungen sind noch immer zu viele Fälle, die Stoff für Negativ-Berichterstattungen bieten. Offensichtlich brauchen wir noch deutlichere „rote Linien“ bei der Antragstellung. Den Kunden muss noch klarer gemacht werden, wann exakt sie eine solche „rote Linie“ überschreiten und was ihnen dadurch droht: Der Verlust von Versicherungsschutz und unter Umständen des ganzen Vertrags.

Noch keine Kommentare vorhanden