Sie suchen eine BU-Versicherung und wollen es möglichst gut machen? Also Infos sammeln, vergleichen, Testsieger checken? Dabei sind Sie selbst am Wichtigsten.

Pardon, falls ich hier ein wenig Ihre Vorstellungen durcheinander bringe! Bestimmt wollen Sie alles einfach nur richtig machen und möglichst die Fehler vermeiden, auf die andere schon herein gefallen sind? Informieren, vergleichen und Tests ansehen klingt ja auch nach vorbildlichem Vorgehen. Nur, dass das beim Abschluss einer Berufsunfähigkeitsversicherung eben nicht das Wichtigste ist. Am wichtigsten sind Sie.

BU-Versicherung: Das will der Versicherer von Ihnen wissen

Wir haben bei der BU-Versicherung in Deutschland Vertragsfreiheit. Das bedeutet, dass Sie kein Versicherer auch tatsächlich versichern muss. Ob und – falls ja – zu welchen Konditionen, hängt von den sogenannten risikoerheblichen Umständen ab. So steht es im Versicherungsvertragsgesetz.

Risikoerheblich ist (etwas abgekürzt) das, wonach der Versicherer Sie beim Abschluss im Antrag und während der darauf folgenden Risikoprüfung schriftlich fragt. Das können sein:

- Geburtsdatum;

- Familienstand;

- Ausgeübter Beruf mit Anteilen von Büro-, Außendienst- und körperlicher Tätigkeit;

- Berufsstatus z.B. angestellt oder selbstständig;

- Ausbildung, Fortbildungen und akademischer Abschluss;

- Ob Sie eine politisch exponierte Person sind;

- Ausgeübte Sportarten und Hobbies;

- Geplante längerfristige Auslandsaufenthalte;

- Einkommen der letzten Jahre;

- Ob Sie schon anderweitig Anträge auf eine BU-Versicherung gestellt haben und falls ja, wie der Antrag beschieden wurde;

- Ob anderweitig bereits Lebens-, Berufs-, oder Erwerbsunfähigkeitsversicherungen bestehen;

- Beschwerden, Krankheiten, Körperverletzungen, Behandlungen, Unfälle in der Vergangenheit;

- Körpergröße, Gewicht und Raucherstatus;

- Aktuelle gesundheitliche Einschränkungen und geplante Maßnahmen.

Zusätzlich kann der Versicherer solche Informationen für seine Entscheidung nutzen, die ihm bereits bekannt sind (z.B. aus einem bereits bestehenden Vertrag im Konzern), oder die er aus der „schwarzen Liste“ HIS erhält.

BU-Versicherung: Bei uns meistens mit Risikovoranfrage

Wenn Ihre Antworten auf die oben erfragten Angaben egal wären – warum sollten die Versicherer dann danach fragen? Und wie kann man deren Antworten herausfinden, ohne bei einem nach dem anderen einen Antrag auf eine BU-Versicherung zu stellen? Wir klären das durch eine Risikovoranfrage für Sie ab. Also durch die Weitergabe der kritischen Informationen in anonymisierter oder pseudonymisierter Form an mehrere Versicherer gleichzeitig.

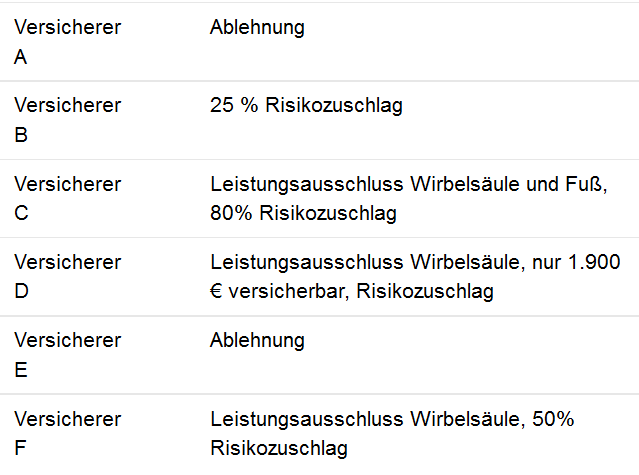

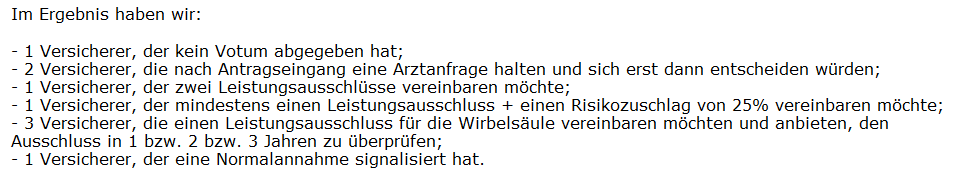

Und immer wieder erstaunlich ist, wie sehr sich die Einschätzungen der Versicherer unterscheiden, selbst wenn die Informationen identisch sind:

Wenn der Versicherer Ihrer Wahl Sie nur mit einem gravierenden Leistungsausschluss nehmen würde, während Sie bei einem anderen zu Normalkonditionen versicherbar wären – ist Ihr Favorit dann wirklich noch die richtige Wahl? Ich meine, es macht für Sie wenig Sinn, sich allzu intensiv mit Vergleichen und Testsiegern von BU-Versicherungen zu beschäftigen, bevor Sie deren Einschätzung zu Ihrer Versicherbarkeit kennen.

Beratungsablauf BU-Versicherung:

Damit der Abschluss nicht zum Glücksspiel wird

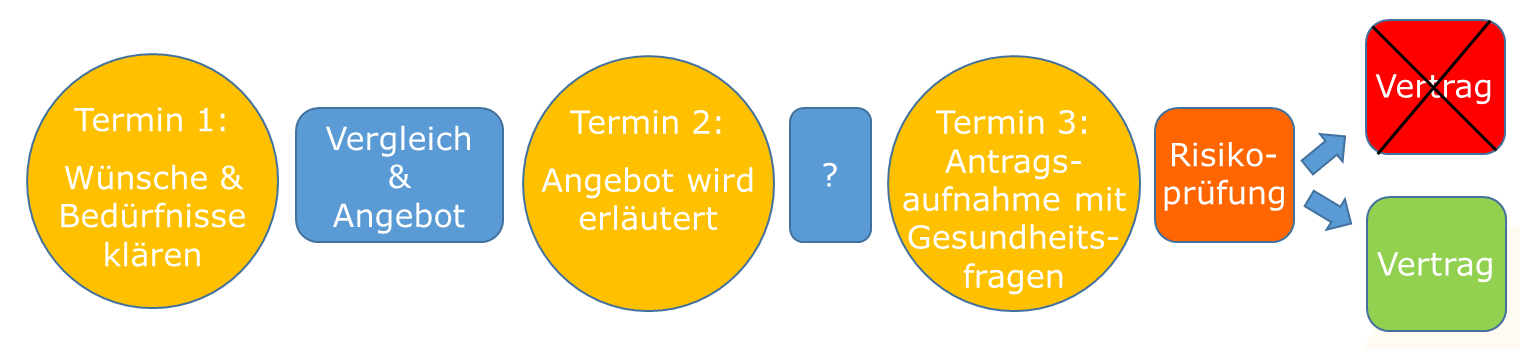

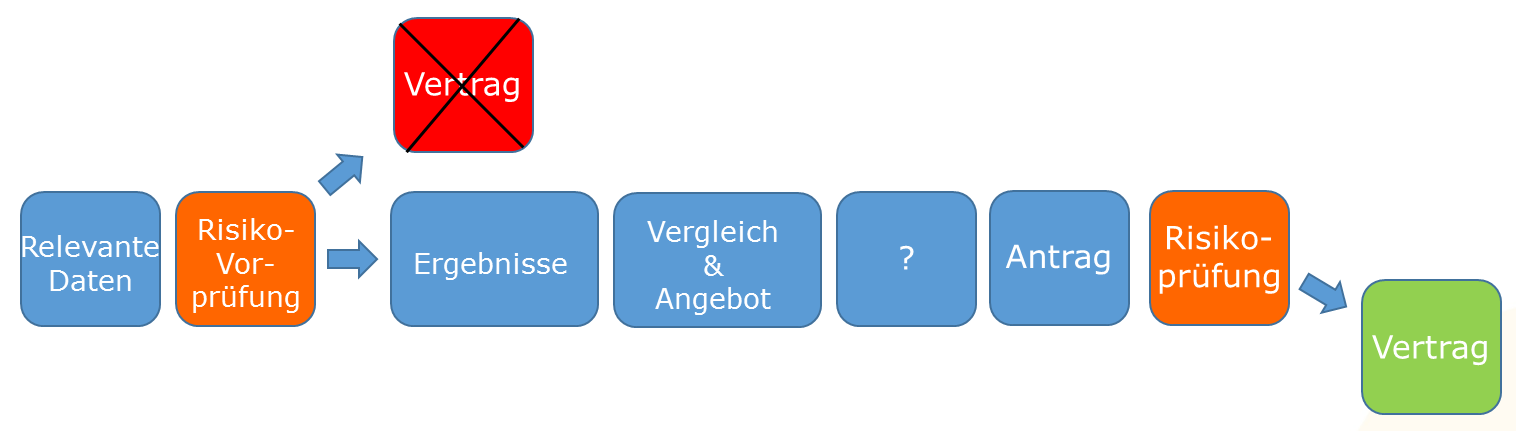

Ein typischer Beratungsablauf beim Abschluss einer BU-Versicherung: Viel Aufwand für Sie durch Infos sammeln, vergleichen und Testergebnisse ansehen. Das Ergebnis Ihrer Antragsstellung erfahren Sie erst am Ende.

Der Beratungsablauf beim Abschluss einer BU-Versicherung sieht bei uns ganz anders aus: Zu einem frühen Zeitpunkt erfahren Sie den voraussichtlichen Ausgang einer Antragsstellung bei verschiedenen Versicherern. Im Anschluss klären wir Ihre Fragen – egal wie viele es sind. Dann ist auch der richtige Zeitpunkt zum Vergleichen. So wird Ihr BU-Abschluss nicht zum Glücksspiel.

Das Ergebnis professioneller Arbeit: Spitzenergebnisse für unsere Kunden

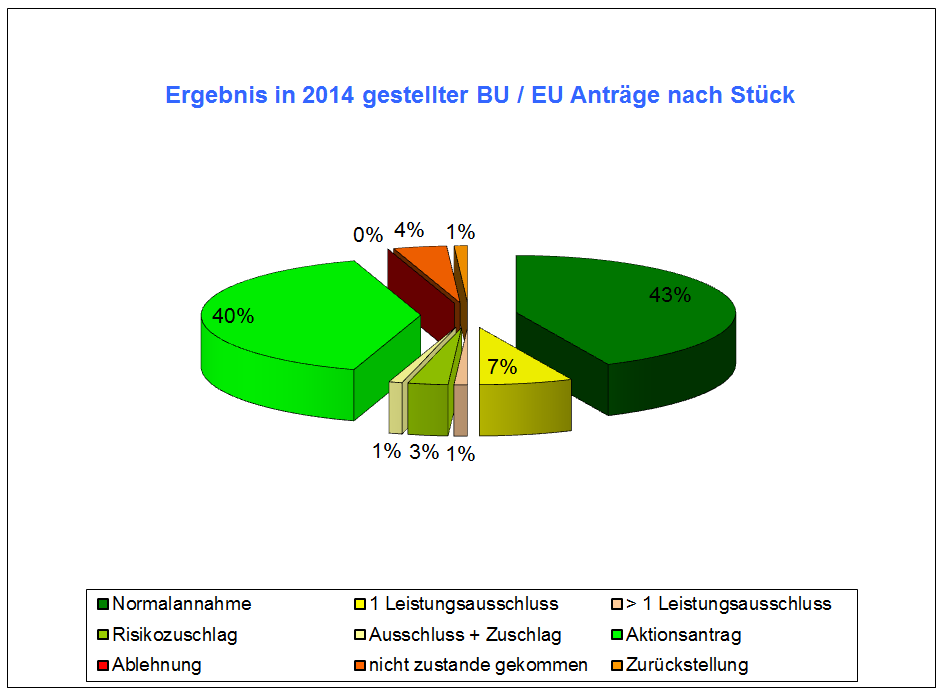

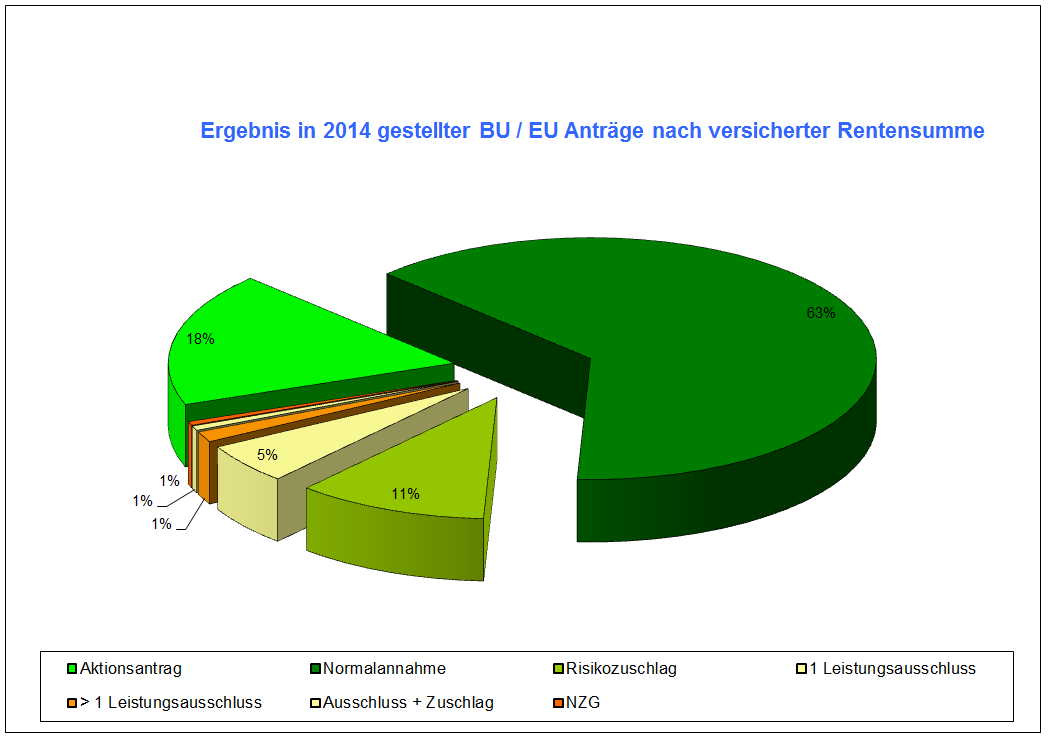

Wie gingen nun die Anträge der Kunden aus, die sich uns anvertrauten? Hier die Zahlen aus 2014. In den wenigen Fällen, in den wir mehrere Anträge parallel eingereicht hatten, haben wir nur das beste Ergebnis berücksichtigt. Die obere Grafik bezieht sich auf Stückzahlen, die untere auf die Summe der versicherten BU-Renten.

Die Grafiken in Zahlen: Nach Stückzahlen, in Klammern nach Summe der versicherten BU-Rente

- Abgelehnte Anträge: 0 (0)

- Zurückgestellte Anträge: 1% (1%)

- Nicht zustande gekommene Anträge: 4% (1%)

- BU-Versicherung mit mehr als einem Leistungsausschluss: 1% (1%)

- BU-Versicherung mit Leistungsausschluss plus Risikozuschlag: 1% (1%)

- BU-Versicherung mit Risikozuschlag: 3% (10%)

- BU-Versicherung mit einem Leistungsausschluss: 7% (5%)

- BU- / EU-Versicherung mit Normalannahme: 43% (63%)

- Aktionsanträge einer Berufsunfähigkeitsversicherung ohne Gesundheitsfragen: 40% (18%)

Angesichts der Tatsache, dass wir wirklich sehr viele Kunden mit Vorerkrankungen, „gefährlichen“ Sportarten oder anderen abzuklärenden Besonderheiten haben, meine ich, dass sich dieses Ergebnis wirklich sehen lassen kann.

Kommentare zu diesem Beitrag

Ist eine tolle Idee, mit der ich leider nicht dienen kann – die Versicherten sollten sich aber auch Fragen, warum der eine mich versichern kann und der nächste mich ablehnen will! Was hilft mir die Versicherung, wenn dann dafür im Schadenfälle extrem kritisch geprüft wird und ich anschließend die Ablehnung bekomme! In den letzten 5 Jahren hatten wir 3 BU-Fälle, wo wir geleistet haben, andere (parallele BU-Versicherungen) es aber bis zum Prozess haben kommen lassen . . . es gibt immer mehrere Sichtweisen! Trotzdem bin ich schon als Einfirmen-Vertreter ein wenig neidisch auf den Makler 😉

Hallo Herr Eggert,

schönen Dank für Ihren Kommentar.

Wie sich ein Versicherer in 5, 10, oder 20 Jahren im Leistungsfall verhalten wird, vermag heute ja niemand seriös zu beurteilen. Was Kunden heute machen können: Beim Abschluss des Vertrages möglichst Fehler vermeiden. Wir haben übrigens bislang keinen Anhaltspunkt dafür gefunden, dass ein Votum „Ablehnung“ seriöser sein könnte, als ein Votum „Normalannahme“… 😉