Das Wichtigste im Überblick

Die staatliche Absicherung reicht nicht aus, wenn Sie so krank werden, dass Sie in gar keinem Beruf mehr arbeiten können.

Eine privat abgeschlossene Erwerbsunfähigkeitsversicherung sichert dann Ihr Einkommen.

Sie lohnt sich vor allem für Handwerker, aber auch für Künstler und viele soziale Berufe, denn sie ist für diese Berufe deutlich günstiger als eine Berufsunfähigkeitsversicherung.

Inhaltsverzeichnis

- Das Wichtigste im Überblick

- Erwerbsunfähigkeitsversicherung – denn die staatliche Absicherung reicht nicht aus

- Erwerbsunfähigkeitsversicherung für den schlimmsten Fall

- Worauf bei der Erwerbsunfähigkeitsversicherung achten?

- Erwerbsunfähigkeitsversicherung oder Berufsunfähigkeitsversicherung? Beitragsunterschiede

- So unterstützen wir Sie bei der Berufsunfähigkeitsversicherung

- Weiterführende Links zur Erwerbsunfähigkeitsversicherung:

- Anfrage zur Erwerbsunfähigkeitsversicherung

Erwerbsunfähigkeitsversicherung – denn die staatliche Absicherung reicht nicht aus

Wer in der Deutschen Rentenversicherung versichert ist und die Voraussetzungen erfüllt, hat einen Anspruch auf eine Rente wegen voller oder teilweiser Erwerbsminderung. Voll erwerbsgemindert bedeutet:

„(…) Voll erwerbsgemindert sind Versicherte, die wegen Krankheit oder Behinderung auf nicht absehbare Zeit außerstande sind, unter den üblichen Bedingungen des allgemeinen Arbeitsmarktes mindestens drei Stunden täglich erwerbstätig zu sein. (…)“

Der IT-Berater darf also auch nicht mehr putzen können, die Geschäftsführerin nicht als Pförtnerin tätig sein, der Gärtner nicht mehr als Verkäufer im Baumarkt sein Geld verdienen können.

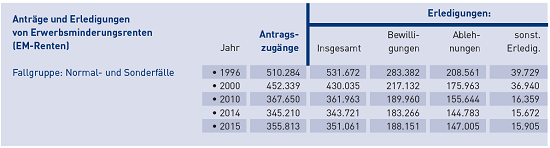

Wieviele Menschen glaubten im Jahr 2014, erwerbsgemindert zu sein?

Allein im Jahr 2014 wurden bei der Deutschen Rentenversicherung (DRV) 345.210 Anträge auf eine Erwerbsminderungsrente gestellt. Nur etwa die Hälfte der Anträge (183.266) wurden anerkannt. Die Zahlen schwanken seitdem nur gering.

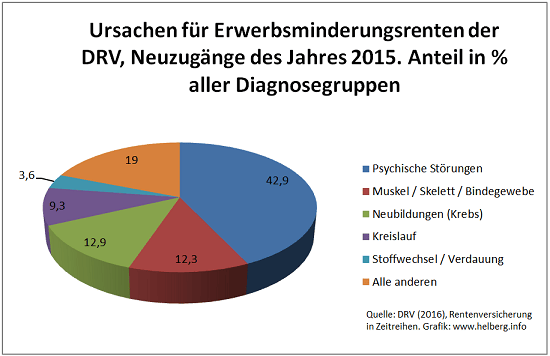

Was sind die häufigsten Ursachen für Erwerbsminderung?

Seit Jahren gibt es einen eindeutigen Trend: Als Ursache Nummer 1 für eine Erwerbsminderung haben Erkrankungen der Psyche alle anderen Ursachen überholt. Hier unsere Grafik mit den Zahlen des Jahres 2015:

Nun durchschnittlich 950 Euro / Monat – Eigenvorsorge ist ein Muss

950 Euro im Monat als durchschnittliche staatliche Absicherung reichen vorne und hinten nicht. Deshalb muss jeder selbst vorsorgen, der arbeiten muss, um finanziell über die Runden zu kommen. Für die meisten Menschen ist eine Berufsunfähigkeitsversicherung dafür die beste Wahl.

Nur bekommt die nicht jeder und nicht jeder kann sie sich leisten. Eine Alternative (auf deutlich niedrigerem Niveau) kann in solchen Fällen die Erwerbsunfähigkeitsversicherung sein.

Erwerbsunfähigkeitsversicherung für den schlimmsten Fall

Für die Absicherung des worst case, also des schlimmsten Falls, eignet sich die private Erwerbsunfähigkeitsversicherung.

Wie bei der Gesetzlichen Rentenversicherung geht es darum, dass man gar keinen Beruf mehr ausüben kann. Im Detail kann jedoch jeder Lebensversicherer selbst definieren, was man bei ihm unter Erwerbsunfähigkeit zu verstehen hat. So kann es im Kleingedruckten beispielsweise lauten:

„Erwerbsunfähigkeit liegt vor, wenn die versicherte Person infolge Krankheit, Körperverletzung oder mehr als altersentsprechenden Kräfteverfalls, die ärztlich nachzuweisen sind, voraussichtlich auf Dauer (mindestens drei Jahre) außerstande ist, einer Erwerbstätigkeit von mehr als drei Stunden täglich nachzugehen oder ein Einkommen aus Erwerbstätigkeit zu erzielen, das über der Grenze für eine geringfügige Beschäftigung gemäß § 8 des Sozialgesetzbuches IV (SGB IV) liegt.“

Die Gesetzliche Rentenversicherung und die privaten Erwerbsunfähigkeitsversicherungs-Anbieter prüfen Rentenanträge also nach jeweils eigenen Definitionen und Maßstäben. Das bedeutet: Es gibt keinen Automatismus, dass man die eine Rente auch bekommt, wenn die andere bereits bewilligt wurde.

Besser ausgedrückt: Wer von der Deutschen Rentenversicherung eine Rente wegen teilweiser Erwerbsminderung (noch 3 bis 6 Stunden am Tag arbeiten können) bekommt, hat oftmals noch keinen Anspruch aus seiner privaten Erwerbsunfähigkeitsversicherung. Denn die zahlt in aller Regel erst, wenn man höchstens noch 3 Stunden am Tag arbeiten kann.

Auf eine bestimmte Ursache der Erwerbsunfähigkeit kommt es hingegen nicht an. Es ist egal, ob die Erwerbsunfähigkeit wegen einer sich schleichend verschlimmernden Krankheit, eines Unfalls, oder eines plötzlichen Krankheitsereignisses eintritt. Sogar neu auftauchende Krankheiten, wie zum Beispiel Corona und seine folgen, sind automatisch versichert.

Worauf bei der Erwerbsunfähigkeitsversicherung achten?

Falls wirklich keine Berufsunfähigkeitsversicherung für Sie in Frage kommt, sondern nur eine Erwerbsunfähigkeitsversicherung, gibt es dennoch jede Menge zu beachten. Hier ein paar der wichtigsten Punkte:

- So früh wie möglich abschließen;

- Die Laufzeit so lang wie möglich wählen, am besten bis Endalter 67. Man kann eine Erwerbsunfähigkeitsversicherung nicht verlängern. Früher auszusteigen, wenn man wirklich ausgesorgt hat, ist hingegen kein Problem;

- Die Rentenhöhe hoch genug, aber nicht übertrieben wählen: Wer keine andere Absicherung hat, auch keine Ansprüche auf die Erwerbsminderungsrente der Deutschen Rentenversicherung, sollte sich auf einem Niveau möglichst nahe am Nettoeinkommen absichern. Denn es können noch Steuern und Krankenkassen- bzw. Krankenversicherungsbeiträge fällig werden. Auch sollte noch Geld da sein, um weiter für das Alter vorsorgen zu können, sonst droht dann der finanzielle Absturz. Wer Ansprüche auf eine Erwerbsminderungsrente hat, kann die volle Erwerbsminderungsrente berücksichtigen und die Differenz zum Nettoeinkommen als Rentenhöhe anpeilen.

Weitere Hinweise zur Erwerbsunfähigkeitsversicherung:

- Die Versicherungsbedingungen sollten das Recht auf jährliche dynamische Erhöhungen, sowie auf Nachversicherungen ohne erneute Gesundheitsprüfung beinhalten. Damit kann man der Kaufkraftverlust durch die Inflation entgegensteuern;

- Eine garantierte Rentenerhöhung im Leistungsfall ist aus dem gleichen Grund wie die Dynamik empfehlenswert. Allerdings ist sie mit Mehrkosten verbunden. Ohne diesen Baustein erhöht sich im Fall der Auszahlung die Rente nur, wenn der Versicherer ausreichend Überschüsse erwirtschaften kann;

- „Voraussichtlich auf Dauer“ (siehe Zitat oben) sollte nach Möglichkeit mit „mindestens 6 Monate“ in den Versicherungsbedingungen konkretisiert werden;

- Wie bei der Berufsunfähigkeitsversicherung muss man die Fragen des Versicherers im Antrag genauestens studieren, um sie korrekt und vollständig beantworten zu können. Wer das auf die leichte Schulter nimmt, riskiert einen „BU-GAU“ – den es ebenso für die Erwerbsunfähigkeitsversicherung gibt.

Erwerbsunfähigkeitsversicherung oder Berufsunfähigkeitsversicherung? Beitragsunterschiede

Manchmal liest man im Netz, eine Erwerbsunfähigkeitsversicherung (EU) sei auf jeden Fall viel billiger als eine Berufsunfähigkeitsversicherung (BU). Das stimmt so nicht. Denn es kommt stets auf den Beruf an, den man beim Abschluss ausübt. Das haben wir an Hand der Liste der „gefährlichsten und ungefährlisten“ Berufe probehalber berechnet.

Tabelle Beiträge Berufsunfähigkeitsversicherung ./. Erwerbsunfähigkeitsversicherung

Wir haben im April 2024 eine Vergleichsberechnung sowohl für die Absicherung durch eine Berufsunfähigkeitsversicherung, wie durch eine Erwerbsunfähigkeitsrente vorgenommen. Dabei haben wir weder sinnvolle Zusatzbausteine ausgewählt, noch Qualitätskriterien.

- Unser Musterkunde ist Arbeitnehmer, am 01.04.1994 geboren, Nichtraucher, normalgewichtig und möchte gerne 1.500 Euro Berufs- oder Erwerbsunfähigkeitsrente bis zum Alter von 65 Jahren absichern.

- Keine Berücksichtigung von Besonderheiten.

- Ob Mann oder Frau ist egal: Das Geschlecht wirkt sich nicht auf die Beitragshöhe aus.

Unsere Tabelle zeigt, welchen Netto-Betrag in Euro man monatlich für die Absicherung zahlen müsste.

| Nettobeitrag in Euro | Nettobeitrag in Euro | |

| Berufsunfähigkeits-Versicherung | Erwerbsunfähigkeits-Versicherung | |

| Beruf | billigster Anbieter | billigster Anbieter |

| Gerüstbauer | 200 | 70 |

| Dachdecker | 188 | 70 |

| Bergleute | 138 | 61 |

| Pflasterer | 163 | 61 |

| Fleischwarenhersteller | 103 | 60 |

| Estrichleger | 159 | 61 |

| Fliesenleger | 159 | 61 |

| Zimmerer | 137 | 69 |

| Maurer | 177 | 61 |

| Stukkateure | 134 | 60 |

| Sprengmeister | 163 | 81 |

| Isolierer | 136 | 61 |

| Bauhilfsarbeiter | 194 | 70 |

| Bäcker | 140 | 61 |

| Stauer | 154 | 70 |

| Kapitäne | 78 | 43 |

| Manager | 48 | 43 |

| Architekten | 41 | 33 |

| Vermessungsingenieure | 40 | 33 |

| Apotheker | 35 | 37 |

| Verbandsleiter | 41 | 37 |

| Gießerei-Ingenieur | 44 | 37 |

| Tierärzte | 41 | 37 |

| Rechtsvertreter | 37 | 37 |

| Fertigungsingenieure | 37 | 36 |

| Chemiker | 37 | 37 |

| Maschinenbauingenieur | 36 | 31 |

| Physiker | 37 | 37 |

Wie Sie der Tabellen entnehmen können, zahlen Büroarbeiter und Akademiker für eine Erwerbsunfähigkeitsversicherung ungefähr das Gleiche, wie für eine Berufsunfähigkeitsversicherung.

Es steht für uns außer Frage, dass man dann gleich die höherwertige Absicherung, nämlich die Berufsunfähigkeitsversicherung, nehmen sollte. Bei vielen handwerklichen Berufen dürfte hingegen auch der Preis ausschlaggebend für die Art der Absicherung sein.

Egal, ob Erwerbsunfähigkeitsversicherung oder Berufsunfähigkeitsversicherung – wir helfen Ihnen gern, die richtige Absicherung zu finden.

So unterstützen wir Sie bei der Berufsunfähigkeitsversicherung

- Wir analysieren Ihre Ausgangssituation und überprüfen auf Wunsch auch Ihre bestehende Berufsunfähigkeitsversicherung im Rahmen des kostenlosen Vertrags-Checks;

- Bei der Aufarbeitung Ihrer Gesundheitshistorie helfen wir Ihnen einschließlich Sichtung Ihrer Krankenkassenauskunft und Patientenakte, insbesondere auch bei Abrechnungsdiagnosen;

- Wir führen intern eine Einschätzung Ihrer Versicherbarkeit durch, basierend auf Ihren Angaben zu Beruf, Hobbys und Vorerkrankungen;

- Sie bekommen bei uns als freie Versicherungsmakler kostenlos zuverlässige anonyme Risikovoranfragen von mehreren Versicherern, damit Sie beim Abschluss keine unerwarteten Überraschungen erleben;

- Wenn es für Sie sinnvoll ist, suchen wir nach passenden Angeboten für eine „Berufsunfähigkeitsversicherung ohne Gesundheitsfragen„;

- Auch nach dem Abschluss betreuen wir von uns vermittelte Verträge kontinuierlich weiter und weisen Sie auf wichtige Fristen hin.

- Selbst wenn Sie berufsunfähig werden, sind wir weiterhin für Sie da und unterstützen Sie selbstverständlich. So haben in den vergangenen 20 Jahren 9 von 10 unserer berufsunfähigen Kundinnen und Kunden im Leistungsfall ihre Berufsunfähigkeitsrente bekommen.

Kompetent, professionell, freundlich, geduldig: So beschreiben uns Kundinnen und Kunden

Weiterführende Links zur Erwerbsunfähigkeitsversicherung:

- Unterschied arbeitsunfähig berufsunfähig erwerbsunfähig

- Erwerbsgemindert, aber nicht berufsunfähig – kann das sein?